与任何其他资产一样,黄金的分析非常复杂。

黄金的供应相对稳定,因此对黄金的分析多从需求出发,但又有各种角度。市场中最常见的货币(美元)、通胀以及实际利率三个角度,分别从规避货币贬值风险、规避通胀风险及持有黄金的机会成本来分析黄金需求。由于汇率变化与通胀和利差相关,本质上,这三者对黄金的影响是相互联系的。

市场还从避险需求来分析,认为黄金具有规避风险,尤其是规避极端风险的功能;而从资产配置角度分析,黄金在现有投资组合中比例过低,因此具有很大潜力。市场经常谈起的央行对黄金的储备需求,本质上是资产配置角度。

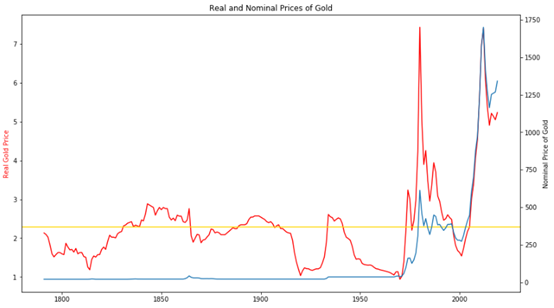

从极长期(数百年)视角看,黄金的确有抵御通胀的功能。但黄金在扣除通胀后的实际收益率近似为零。从中长期(数十年)看,黄金的名义价格和实际价格均呈现巨大波动,表现出10至20年的上升或下降周期。

短期(未来数月)看,黄金价格的波动可由任何因素推动。但由于黄金具有金融属性,实际利率、美元及避险需求往往成为推动黄金价格的短期波动主要因素。其中,利率及美元是影响黄金价格的基本因素,对黄金波动的影响最直接也最稳定。避险需求是情绪因素,对黄金的影响比较不稳定,且难以预测。

黄金自2018年10月份以来的此轮上涨,先受避险需求推动,随后受美联储降息预期及避险情绪的联合推动。2019年6月份之后,市场对美联储降息预期加强,黄金也出现了一轮迅猛上涨。

美联储进入降息周期,或推动全球央行转向宽松,这或许会进一步推动黄金价格上升。但投资者快速入场,不断调整预期。美联储如果在2019年7月底如期降息,黄金价格可能会得到进一步支持,但随后的波动或许会加大。

从极长期视角看,黄金当前的实际价格处于高位,在未来10至20年的期间具有较大风险。短期看,黄金受美联储降息以及地缘政治风险加强的影响,或许仍有上行动力。中期看(未来数年),美国处于经济周期末端,美股风险逐渐加大,黄金的避险功能得到加强。在美国再次进入衰退之前,黄金都具有良好的配置价值。

建议投资者在未来几年内都对黄金进行适当配置。

黄金不能稳定抵御通胀,实际价格处于高位

黄金普遍被认为可以抵御通胀风险,也即以黄金计价的物价长期不变。广为流传的两个例子就是面包与士兵薪酬。公元前562年的1盎司黄金可买350条面包,如今的1盎司黄金依然能购买约300多条面包。古罗马时期,士兵与军官的薪酬每年约有2盎司到38盎司,如今每年约为11盎司到28盎司。由此来看,黄金百年以上的极长期的确可以抗通胀。但这同时表明,黄金在扣除通胀后的实际收益率约等于零。

以物价水平作为基准,计算黄金的实际价格,黄金在中长期(几十年)呈现巨幅波动,既可能表现出长达十数年的大幅上涨,也可能有同样长时间的大幅下跌。黄金名义价格的波动主要来自实际价格。全球各国黄金的实际价格呈现类似波动。

实际价格长时期的高波动意味着,在投资者现实的投资期限内,黄金并不能稳定地抵御通胀。比如过去40年间,黄金就呈现大幅波动。从1970年代初(美国公民从1975年开始可以合法拥有黄金)至1980年代初,黄金上涨了10多年。但随后又下跌20年。从2001年开始,黄金再次上涨,并于2008年全球金融危机之后加速。2011年9月份开始,黄金又开始下跌,且持续至今。

尽管已下跌近8年,黄金的实际价格依然处于长期高位。2019年7月2日,黄金名义价格与CPI水平之比为5.43。该比值的均值在过去40年为3.54,在过去200年仅为2.29。这样来看,黄金的实际价格远远高估。

黄金受美联储降息预期推动,未来波动或加大

在经历了4年的价格低迷后,黄金从2018年10月份开始了一轮上涨。2018年的上涨由避险推动,体现为黄金与美元同时上升,而股市与国债收益率同时下降。尽管央行增持及实际利率下降也起到支持作用,但避险需求占据主导力量。进入2019年之后,尽管风险资产价格已经反弹,黄金与美元均表现坚挺,表现出市场依然具有较强的避险需求。

受美联储降息预期的影响,黄金价格上涨在今年6月份突然加速,且突破了过去4年震荡的区间高位。市场情绪也因此高涨。美联储6月19日的议息会议之后,美国国债收益率迅速下降,黄金价格迅猛上升。与此同时,美股也迅速反弹。风险资产与避险资产同涨,反映出流动性预期对资产价格的影响。

美联储进入降息周期,或将推动全球央行转向宽松。这或许会进一步推动黄金价格上升。但投资者快速入场,对此已有预期。如果市场对美联储降息的预期得到印证和加强,黄金价格可能会得到进一步支持,但其价格波动或加大。

全球流动性宽松,利空美元,利多黄金

美联储超预期转鸽,导致美国国债收益率从2019年初至今始终处于下跌状态。美国与欧元区国债收益率利差也持续缩小。这本应导致美元下跌,但美元依然在相对高位。5月底开始,市场开始强烈预期美联储降息。美联储在随后的议息会议上也很明确地释放了降息信号。美国国债收益率曲线迅速下降。美元也从5月底开始,出现一波相对明显的下跌,为黄金带来额外上涨动力。

美联储如果开启降息周期,或导致美国与其他国家国债利差进一步缩小,不利于美元。如果全球经济因货币宽松而出现回暖,美国与其他国家经济增长差异或缩小,也将不利于美元。即使美元不走弱,那么在不出现全球性衰退的情况下,美元也很难出现大幅上涨,也就不会对黄金带来太大制约。

美联储可能的降息,或从利差和经济增长差异两个角度对美元施加下行压力,从而有利于黄金。

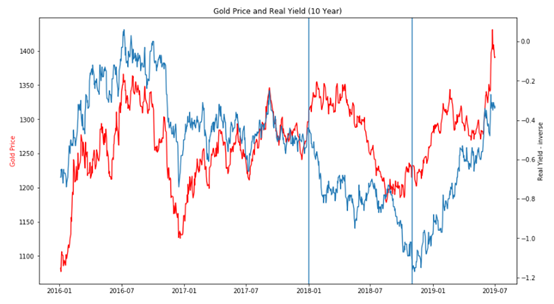

实际利率与黄金的反向关系有望回归,有利黄金

实际利率通常被认为与黄金价格之间具有反向关系。黄金不产生预期现金流,其持有成本因此成为定价的一个重要因素。美国国债实际收益率的走高会导致黄金的持有成本加大,不利于黄家价格。反之,黄金的持有成本会降低,从而加大投资者持有黄金的意愿,有利于黄金价格。

不过,黄金与实际利率的这种反向关系并不总是稳定的。当美联储进入加息周期时,黄金与实际利率的这种反向关系可能会被打破。2018年,当美联储加息节奏加快时,黄金与美国国债实际利率的走势时常脱节。2019年以来,随着美联储暂停加息,以及最近开始培养降息预期,黄金与美国国债实际收益率的关系又开始变得紧密。

如果美联储在2019年7月份如期降息,美国10年期国债收益率或许进一步下行,从而会为黄金带来额外动力。不过,参照1995年情景以及市场对未来利率走向的预期,美联储此次降息周期可能仅维持两三个季度,降息75到100个基点。美国10年期国债收益率已于半年之前反应,大幅下行,未来继续下行的空间或许不会很大。不仅如此,黄金价格在6月份以来上涨的幅度远超美国实际收益率下行所能解释的范围。单从利率角度看,黄金价格可能会有进一步上涨的动力,但随着预期逐渐被反映,其基于利率的上行动力或减弱。

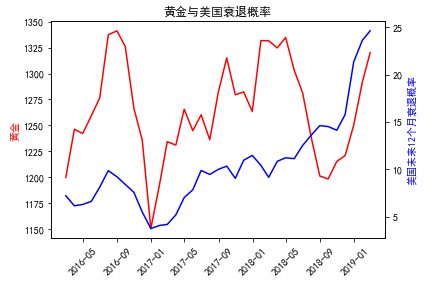

避险需求可能进一步支撑黄金

市场的避险情绪有望持续,从而支持黄金。

2018年10月份开始,市场对美国进入衰退的预期大增,股市、原油以及美国国债收益率均大幅下跌。标普500指数大跌20%,伦敦现货黄金价格则上涨了4%。黄金价格的上升与美国衰退概率指数上升更具同步性。二者均在2018年10月份开始同步大幅上升。

此轮复苏已成为美国史上最长。尽管时间不是终结复苏的条件,但市场对美国经济衰退的担忧不无道理。衰退与周期是资本主义经济的核心规律。即使美联储开启的货币宽松使复苏得到一定延长,美国的衰退最终依然会到来。美国的经济数据及市场指标(如收益率曲线)也日益显示出周期末端的迹象。未来某个阶段,市场可能会再次担心美国经济陷入衰退。市场对黄金的避险需求也可能再次加强。

央行或持续加大对黄金的配置,但不至于引发金价动荡

央行(尤其是中国央行)加大对黄金的持有,引发市场关注,普遍被认为是黄金上涨的另外一个动因。但是央行增持(或减持)黄金通常会考虑对市场的冲击,因为相对央行的购买力来说,黄金市场的流动性很差。

全球范围内,黄金现有存量为17.1万吨(约7.9万亿美元),用于交易的只是其中小部分。全球总财富估计约320万亿美元。全球金融资产(股加债)约100万亿级别。全球央行外汇储备共11.4万亿美元,它们现在拥有的黄金约3万吨(1.38万亿美元)。中国央行3万亿美元外汇储备,如果全换成黄金,快到全球黄金存量一小半了。西方国家央行在摆脱黄金制约时,曾连续卖出黄金。但为避免对市场造成冲击,它们组成联盟,规定每年出卖的黄金不高于约五六百吨。反之,央行即使增持黄金,也没有空间进行任何大规模买入。

因此,市场通常所谈央行增持黄金,不管出于安全考虑,还是出于摆脱美元制约,其实都很困难。要实现这些目标的量级,并不被黄金市场的流动性所支持。不仅如此,央行如果需要变现,对黄金的出售同样受流动性制约。

央行在资产配置方面其实面临很大困境。在央行配置的层面,安全的高流动性资产一直缺乏。因此,美元一直被挑战,但迄今从未被替代。全球地缘政治波动上升时期,央行可能会加大对黄金的增持,但或许不会产生明显的价格冲击。

黄金开始具备长期配置价值

综上所述,各种因素都实质性或边际上利于美元。同时,美国经济在进入周期末端,面临周期转折之际,黄金在组合中分散风险、对冲风险的价值或开始出现。历史上,黄金与股票的相关性低。黄金在历次标普指数大跌时,均获取了正收益,是分散股市风险的良好工具。

随着美国经济进入周期末端,黄金在配置中分散与对冲风险的作用会越来越大。建议在美国进入衰退之前,都从分散风险的角度对黄金进行长期配置。短期看,黄金受地缘政治及美联储降息等推动,或有进一步上涨空间。但其波动也会加剧,甚至在市场在对美联储降息充分反映后,可能会经历下调。配置资金应该根据自身风险偏好维持适当配置比例,避免进行方向性交易。

(作者为天弘基金智能投资部高级投资经理、中国社会科学院金融学博士,长期从事全球宏观的研究与投资)

(本文内容仅供参考,投资建议不代表《巴伦》倾向;市场有风险,投资须谨慎。)