是的,你可能知道苹果(Apple,AAPL)一直是一只热门股票,2019年该股股价飙升了70%,带动其估值跨过了1万亿美元的门槛。

但是你听说过EverQuote吗?这家在线保险价格对比公司在2019年也跨越了一个重要门槛,其市值增长了8倍,达到10亿美元以上。

Everquote(EVER)和其它组成罗素2000(Russell 2000)的小盘股——许多散户投资者对这些股票知之甚少——如今正迎来它们的转机。

这是因为近年来经常落后于大盘指数的小盘股指数在2019年秋季开始反弹。罗素指数(Russell)——由市值在50亿美元或以下的2017只股票组成——12月6日再次接近52周高点。不过,小盘股接近其52周高点的时间,远远落后于大盘指数突破纪录的时间。罗素指数2019年上涨了21.2%,仍落后于标准普尔500指数25.5%的涨幅,但两者的差距已开始缩小。

根据富时罗素指数的亚力克·杨(Alec Young)的说法,这一开始时“有点蹩脚的突破”,可能会成为2020年的主动投资主题之一。

对于投资者而言,是否要乘坐罗素指数反弹的顺风车,归结于他们对经济的看法。现在买入小盘股指数,就是押注于对全球经济增长的乐观预期。

Jefferies的股票策略师史蒂文·德桑蒂斯(Steven DeSanctis)表示:“我认为,随着2020年经济和公司盈利的改善,小型股已准备好跑赢大盘。这将整个市场的核心走势。”Jefferies预计,罗素指数将在2020年上涨至1750点,涨幅为7%。

经济复苏期“往往是小盘股表现最佳的时期,”美银美林(Bank of America Merrill Lynch)股票和定量策略师吉尔·凯里·霍尔(Jill Carey Hall)表示:“这是我们认为我们应该从大盘股转向小盘股的一个关键原因。”美国银行(Bank of America)策略师上周(12月2日至12月6日)表示,小型股表现优于大盘,是美国银行对2020年的最大看涨预测之一。

在经济衰退中,小盘股将遭受重创。但是,如果经济加速增长(最近的一些数据表明,这是有可能的),它们的涨幅可能会超过标准普尔500指数。

对于那些认为经济确实会加速的投资者来说,可以通过iShares Russell 2000 ETF(IWM)对小盘股进行广泛押注。然而,购买这一基准指数意味着大量押注于金融类股和亏损的生物技术类股票,这两类股在该指数中的权重高于在标准普尔500指数中的权重。

为了能够避开其中的部分风险,投资者可以通过购买单只股票,以及由业绩优秀的基金经理管理的基金,来参与到小盘股可能的复苏。(下面,我们将列出3只主动管理型基金和2只指数基金,以及5只股票。)这样,投资者有更大的几率买到还在车库创业期的“下一个苹果”公司。

小盘股与大盘股有几个不同之处,当然,我指的是除了规模较小之外。与大型股相比,小盘公司的利润更多可能来自于美国国内,因为它们只有21%的营收来自美国以外,而大盘股的这一比例为33%。

而且,罗素2000指数与大盘指数的行业敞口组合也大不相同。标准普尔500指数中最大的板块是科技板块,权重为23%,而罗素指数最大的板块是金融服务板块,权重为26%,科技板块的权重仅为12%。当利率下滑时——像2019年大部分时间一样,金融服务类股票往往会陷入困境,因为它们无法从资本中获得与以往同样多的收益。

该行业的组合在2019年的表现落后于小盘股。花旗集团(citigroup)的数据显示,罗素2000指数(Russell 2000)2019年的每股收益下降了2.5%,这意味着小盘股的所有上涨,或者部分上涨,都来自于市盈率的扩张。

更糟糕的是,比以往更多的小企业出现了亏损。过去1年,26%的小型股公布了亏损的业绩,比年初高出3个百分点。

罗素2000指数包含了大量的生物技术公司,这些公司由于其产品尚未上市,还没有盈利。生物技术公司在该指数的权重从2009年的4%上升到了现在的8.7%。相比之下,生物技术公司在标准普尔500指数中的权重只有2.1%。

小盘股的估值很难精确估计,因为公司给出的前瞻性数据往往变动很大。许多分析师并不覆盖这些股票,初创企业的未来收益也比成熟企业更难确定。美银美林表示,经过一些调整后,分析师们预计小盘股2020年的收益将增长14%左右,而财经数据及交易平台Refinitiv的I/B/E/S的预测则显示出,对小盘股盈利增长的共识是37%,尽管这种情况可能会发生变化。富时罗素(FTSE Russell)的杨表示:“12月份,没有认真的投资者会严肃对待这些数字。它们将被下调。”

同样,小盘股的估值也不准确。美国银行表示,罗素指数的远期市盈率为16倍,而Jefferies则表示,其预期市盈率为20.9倍。

总的来说,从绝对值上讲,罗素2000并不便宜。Queens Road Small Cap Value fund (QRSVX)的经理史蒂文·斯克鲁格斯(Steven Scruggs)表示,他持有18%的现金资产,“因为估值对我们不够有吸引力。”

尽管如此,Jefferies和美国银行都认为,基于罗素指数的估值与标准普尔500和其它大型股指数之间的价差,相对来看,罗素指数似乎并不昂贵。 Jefferies的德桑蒂斯表示,当“市场上没有什么东西看上去便宜”的时候,小盘股相对来说是便宜的。

根据凯里·霍尔的估计,与大盘股相比,小盘股的估值处于17年来的低点。她表示:“小盘股历史上就没有大盘股昂贵,尽管目前两者的交易价格都处于各自的历史高点。”

在经济复苏期间(美国银行预计在未来几个月内会出现经济复苏),90%的时候小盘股的表现会超过大盘股。而且它们往往在11月到次年3月期间表现最好。

对小盘股的押注从来没有这么简单过。对于那些希望进行更有针对性的投资的人来说,由经验丰富的基金经理管理的共同基金和ETF可以作为他们的一个选择。以下是一些值得考虑的选择:

Brown Capital Management Small Company (BCSIX)

Brown Capital Management Small Company是一只科技股权重非常高的小盘基金。该基金在截至2019年11月份的10年期间,年均回报率为16.9%。相比之下,罗素2000指数的年化回报率为12.4%。

这只基金由基思·李(Keith Lee)为首的六人管理团队运营,专注于营收在2.5亿美元以下、具有持久竞争优势的公司。该基金采取集中押注的方式,持有38只股票,并且不经常交易,换手率仅为17%。科技股占该基金投资组合的60%,科技股和医疗股加起来占90%。

iShares Core S&P Small-Cap (IJR)

对于那些想要进行更广泛的押注、并支付更低费率的投资者而言,iShares Core S&P Small-Cap ETF可能颇具吸引力。它追踪的是 S&P SmallCap 600 Index,该指数的表现优于罗素2000指数。在截至2019年11月的10年间,该基金的年回报率为13.9%,而罗素2000指数同期的年回报率为12.4%。它的费率尤其令人满意,只有0.07% 。

这个标准普尔指数由一个委员会制定的。他们会避免选择首次公开发行(IPO)的公司,只选择过去1年盈利的公司。这给了它一个轻微优势,帮助它实现出色的业绩。相对于广泛的小盘股指数,标普指数在医疗保健领域的风险敞口更小(13%:18%),但在非必需消费品领域的敞口更高(14%:13%)。

Vanguard Small Cap Index(VSMAX)

Vanguard Small Cap Index 的 Admiral股票类别在过去10年的年回报率优于罗素2000指数整整一个百分点(13.4%:12.4%)。该基金需要3000美元的最低投资额,其赎回费率最低为0.05%。该基金的投资组合中金融类股中占27%,工业类股中占21%。因此它可能对经济的短期波动和转折更为敏感。

Royce Special Equity (RYSEX)

查尔斯·德雷弗斯(Charles Dreifus)执掌这只低价小盘股基金已逾20年。德雷弗斯是一个坚持会计原则的人,他追随本杰明 · 格雷厄姆(Benjamin Graham),在买入一只股票的时候,他要求该公司的资产负债表很干净,同时股价要足以低到能保障收益。这可能会导致他有时会持有现金。该基金目前持有的资产中近20%就是现金。这种策略在熊市中往往能够表现得比较稳定,而在牛市中也会表现得足够好,长期回报也很稳固。如果看过去10年,这只基金表现平平,年回报率为9%,而罗素2000同期的年回报率为12.4%。但如果看20年,德雷弗斯的基金的年化回报率为10%,高于同期罗素2000指数的8%,波动性也较小。

德雷弗斯在投资的时候会避开金融类股,他更青睐工业类股。他买入了国防和厨房用具制造商 National Presto Industries (NPK)。格雷厄姆在《聪明的投资者》(The Intelligent Investor)一书中曾多次提到这家公司,当德雷夫斯认为这家公司已经足够便宜,他就买入了。 2014年末,史蒂文·麦克博伊尔(Steven McBoyle)成为该基金的联席经理。

Janus Henderson Small Cap Value (JSCVX)

该基金由Perkins Investment Management管理。Perkins Investment Management是Janus Henderson Group的子公司,长期以来一直投资于中小型盘股。就像Royce Special Equity一样,该基金过去10年的年回报率落后于罗素2000指数,但是在过去的15年里,它的年化回报率为8.6%,高于罗素2000指数的7.9%。

目前该基金的投资组合中,将近三分之一都是金融类股,它不怕大举押注于某个行业。该基金持有比例最高的公司是:Hanover Insurance Group (THG)、Equity Commonwealth (EQC)。后者是一家聚焦于办公楼的房地产信托公司。

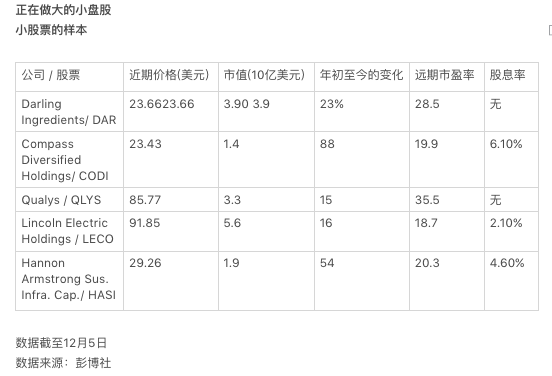

对于那些有兴趣挑选有可能搭上小盘股上涨行情、并受益于自身独特属性的个股的投资者来说,以下五只受到一些投资者和分析师的正面关注的股票。

Darling Ingredients (DAR)

这家公司回收其他行业认为是废物的东西——包括餐馆的油脂和动物尸体。Darling Ingredients将这些产品转化成有用的物品,并将其作为肥料、生物燃料和其他产品出售。Queens Road Small Cap Value的投资组合经理斯克鲁格斯(Scruggs)表示:“这种做法背后有很多动力,包括税收减免和市场激励,都推动了公司去做这样的回收”。斯克鲁格斯持有该公司的股票。Darling 2020年的收益将增长近50%,这将使其28倍的预期市盈率看上去颇为合理。Darling 正与大型炼油企业Valero Energy (VLO)合作推出一些生物柴油项目,这些项目可能会在未来几年推高其利润。

Compass Diversified Holdings (CODI)

Compass为投资者提供了一种参与到多种行业的路径,且分红可观。它是一家控股公司,其运营模式类似于私募股权公司,主要是买入中小型公司,改进它们,然后出售或剥离它们。其目前的子公司包括婴儿车制造商、电路板制造商和餐馆食品加热设备制造商。随着2019年的大幅上涨,该股的远期市盈率为19.9倍,股息收益率为6.1%。

Qualys (QLYS)

这家网络安全公司的主要业务是保护大公司的网络安全,尤其关注云计算。“他的营收增长经常会达到98%,”兰迪·格沃兹曼(Randy Gwirtzman)说,他的Baron Discovery fund (BDFFX)持有这支股票。“它的增长很稳定,利润率也很高。”兰迪说。虽然该公司35倍的市盈率可能看起来很高,但仍低于其历史平均水平和其他网络安全类股,如Palo Alto Networks (PANW)。格沃兹曼认为,该股票未来几年可能会翻番。

Lincoln Electric (LECO)

这家工业公司专营与焊接有关的产品。它在自动化方面的业务也在不断增长,而该领域在未来几年可能会加速发展。Jefferies的分析师萨里·博罗迪茨基(Saree Boroditsky)写道:“我们认为,自动化的长期需求仍然存在,因为客户希望提高生产率,但却苦于缺乏熟练的劳动。”他给该公司股票评级为买入,目标价为105美元。对于希望从全球经济反弹中获利的投资者而言,Lincoln Electric是可能从中受益的周期性公司。

Hannon Armstrong Sustainable Infrastructure Capital (HASI)

Hannon是一家房地产投资信托基金,通过买入股票和债券为替代能源项目融资。该公司的业绩将受益于政府对替代能源的持续支持。随着太阳能产业的持续发展,Hannon在住宅太阳能项目上进行了更多的投资。这些项目不会很快提高公司的收益,但其4.6%的股息收益率对于小型股而言尤其强劲。Oppenheimer分析师诺亚·凯(Noah Kaye)指出,该公司有“盈利和股息增长的长期记录”,并预期其股价将从最近的29美元上涨到35美元。

翻译 | 小彩

版权声明:

《巴伦》(barronschina)原创文章,未经许可,不得转载。英文版见2019年12月6日报道“Small-Cap Stocks Are Breaking Out. Here Are 10 Investments Poised to Win.”。

(本文内容仅供参考,投资建议不代表《巴伦》倾向;市场有风险,投资须谨慎。)

Illustration by Bomboland