让我们先说明一个显而易见的事实:从来没有过像这次这样的熊市。标普500指数自2月19日达到高点已下跌29%,这使得本轮下跌成为有纪录以来从一个历史高位最快速的下跌。现在看来,这也可能引发一场普通的经济衰退,但冠状病毒疫情导致的经济放缓注定不平常。“我们所看到的是普通现象吗?”宏观风险顾问公司(Macro Risk Advisors)的约翰·科洛沃斯(JohnKolovos)说,“不是。那么我们为什么还认为这是普通的熊市呢?”

在这种背景下,奇怪的事情一直在发生。在市场正常运转时,这些事情我们往往是看不到的。这里有三个。

美国国债收益率上升

投资者购买债券通常有两个原因:收益和安全。美国国债的收益率已经下降了大约四十年,现在已经无法带来太多收益,但至少以往它们可以提供安全性。现在不是了。自3月9日沙特大幅降低油价以来,安硕20年期以上国债ETF(TLT)已经下跌了16%,超过了同期SPDR标普500指数ETF(SPY)12%的跌幅。事情不该是这样的。

美国国债收益率(与价格走势相反)的上涨有着某种奇怪的意义。投资者在逃向安全资产的过程中一直在大量买入较长期美国国债,而现在许多投资者正被迫卖出所能卖出的美国国债,以筹集现金。还有一种观点认为,冠状病毒疫情对美国经济的打击越大——一些经济学家预测,2020年二季度美国GDP下降超过15%——下半年的反弹速度就越快。债券投资者可能对这个故事有点太认真了。“随着对上半年实际增长受损程度的预估继续恶化,人们对‘V’型复苏的说法仍然抱有信心。”蒙特利尔银行资本市场(BMO Capital Markets)的伊恩·林根(Ian Lyngen)写道,“我们坚持认为,经济停滞的时间越长、被迫倒闭的公司越多,经济在下半年迅速复苏的可能性就越小。”

在某个时点,可以预期美国国债将再次开始扮演避风港的角色。

公用事业股上涨

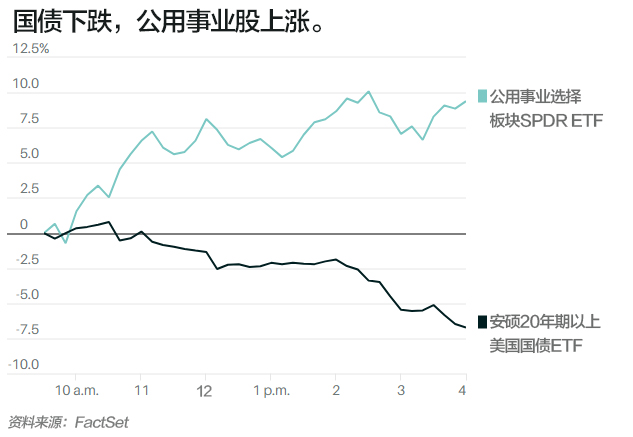

3月17日(周二)发生了一件奇怪的事。虽然美国国债收益率飙升(10 年期国债收益率上升0.272个百分点,至0.994%),但公用事业股上涨逾13%,创下2008年以来的最佳单日表现。这真是太奇怪了。公用事业股被认为是债券的替代品——对那些寻求比美国国债更高收益的投资者,它们的高股息收益率颇具吸引力。当国债收益率下降时,公用事业股通常看起来更有吸引力。当它们上涨时,公用事业股应该会被抛售。

那么,即便是在30年期美国国债收益率创下1982年以来最大涨幅的情况下,投资者为什么还在抢购公用事业股呢?3月17日,投资者买进股票(当天道琼斯指数上涨1048.86点,涨幅5.2%),但他们买进的是安全的股票,而且没有什么比公用事业股更加安全。他们永远不会提供快速的利润增长,但是受监管的公用事业公司销售状况稳定——即便是在经济不景气的时候。因此,他们几乎可以在任何经济衰退中生存下来。这一点现在看起来还不错。

垃圾债跌幅小于投资级债券

垃圾债券得此称呼是有原因的。它们是非投资级公司发行的债券,当经济下滑时,这些公司更有可能陷入困境。因此,它们的表现应该比穆迪(Moody’s)和标准普尔(Standard & Poor’s)等评级公司认为的投资级公司更糟糕。而且理由充分。众所周知,与获得高评级的同行相比,发行高收益率债券的公司通常负债更多,业务更弱。然而,安硕iBoxx高收益美元公司债ETF(HYG)本周下跌了8.8%,表现好于下跌了10.2%的安硕iBoxx投资级美元公司债ETF(LQD)。

为什么垃圾债券突然比投资级债券更安全了?部分原因在于ETF的运作机制——这类基金的交易价格可能低于其资产净值,安硕iBoxx投资级美元公司债ETF的交易价格比这些债券的理论价值低8.5美元左右。安硕iBoxx高收益美元公司债ETF比资产净值仅低出2.4美元。也是在这一周,投资者意识到了一个事实:许多评级为BBB级的公司,即处于投资级末端,可能不配得到这样的评级。例如,穆迪表示正在考虑将达美航空(DAL)的信用评级降低至垃圾级,而标准普尔已经将波音(BA)的信用评级从A-降至BBB,距离垃圾级仅一步之遥。

换句话说,垃圾级和投资级之间的差别可能不像以前看起来那么大了。

翻译 | 小彩

版权声明:

《巴伦》(barronschina)原创文章,未经许可,不得转载。英文版见2020年3月19日报道“This Isn’t a Normal Bear Market. These 3 Charts Prove Why.”。

(本文内容仅供参考,投资建议不代表《巴伦》倾向;市场有风险,投资须谨慎。)