在过去18个月左右的时间里,特殊目的收购公司(SPAC)一直是市场的热门话题。那么,现在是亚洲地区的证券交易所允许SPAC上市的最佳时机吗?亚洲地区的投资人是否应该抓住时机成为SPAC的发起人?

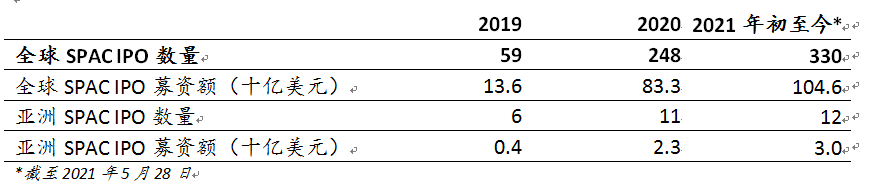

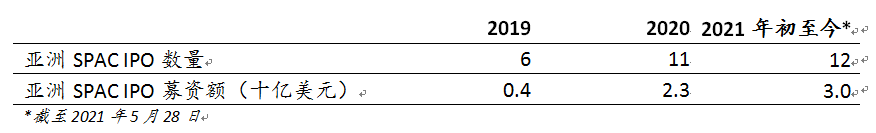

截至5月28日,绝大多数SPAC都通过或正计划到美国上市,因为亚洲只有马来西亚和韩国的证券交易所允许SPAC上市。

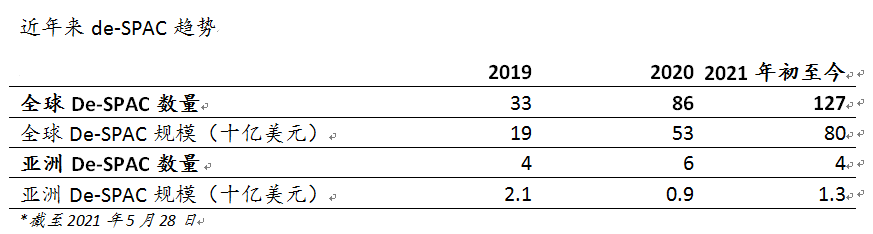

自2019年以来,SPAC 上市的平均募资额已增至约3.2亿美元,其中de-SPAC交易(即上市SPAC与收购标的的合并交易)的平均规模略低于9亿美元。目前市场上有超过420家SPAC,这意味着可用于收购目标公司的资本超过1,000亿美元,且收购将在未来24个月或更短的时间内完成。

美国作为许多SPAC的唯一可选上市地,该市场已变得极其拥挤。这使收购方难以找到合适的目标公司。不过,这对于尚未开放SPAC上市的亚洲,尤其是东南亚和中国有利,因为亚洲许多优质的目标公司有潜质进行de-SPAC,通过合并上市。

但就在亚洲地区的交易所开始公开表现出对SPAC上市方式的兴趣之际,美国SPAC市场的增长似乎正在放缓。很明显,市场面临显著下行压力。但这是小幅降温还是全面回调,仍有待观察。

追踪在美上市SPAC的表现的IPOX SPAC指数较2021年2月中旬的峰值下跌了约23%。跟踪2017年以来新上市SPAC表现的Indxx SPAC & NextGen IPO指数在2月中旬见顶后,下跌约28%。CNBC SPAC指数的表现同样疲软,下跌约20%。

我们认为,市场并非发出信号暗示近期SPAC的热潮已经结束,而是在近期的一轮热潮中稍作喘息。支撑SPAC募资活动升温的基本条件仍然存在:流动性、较高的波动性、机构投资者的充裕资金、快速的高科技创新发展以及对环境、社会和治理(ESG)因素的越发重视。

在允许SPAC上市的两个亚洲市场韩国和马来西亚,过往表现喜忧参半 。自2009年以来,韩国有199家SPAC进行IPO,其中196家在科斯达克上市。在韩国综合股价指数市场上市的其余三家公司最终都未能找到收购目标,最终被迫解散。而马来西亚已经有5家SPAC上市,其中两家成功找到收购目标,并成为全面运营的公司。其余三家分别由于没有收购目标、股东未批准或监管部门未批准而进行了清算。

因此,亚太区其他交易所对于SPAC保持谨慎是可以理解的。不过我们已经看到了转机。

今年稍早,新加坡交易所发布了一份征求意见稿,评估了允许SPAC在新加坡上市的可能性。香港政府也表示,香港联合交易所将研究允许SPAC上市的可能性。同样,印度尼西亚和日本也在考虑自己的方案。澳大利亚的交易所目前采取更为谨慎的做法,近几个月来与市场参与者举行了一系列非正式讨论。

亚洲的交易所为迎接SPAC研究新规则的同时也要关注一个显而易见的问题:如何在公司合并时和之后保障投资者的权益。由于SPAC的特殊属性,投资者往往对上市实体开展的业务知之甚少,只能寄望于目标公司管理层有能力实现往往偏高的预期,因此必须完全根据SPAC赞助人过往投资的业绩进行投资。 美国通过包括诉讼手段在内的保护机制为投资者提供了安全保障。为确保投资者的资本高度安全,SPAC很有可能会在亚洲受到更严格的审查和监管。

尽管截至目前,亚洲SPAC还不得不远赴美国,而且只有其中极少数能找到目标公司进行de-SPAC交易,但随着更多亚洲交易所有望为SPAC打开大门,这种情况很快就会改变。因此SPAC热潮汹涌的当下正是亚洲行动起来的绝佳时机。