成为中国中产标签的瑜伽裤,能推动露露柠檬继续涨吗?

文 | 《巴伦周刊》中文版撰稿人 林一丹 编辑 | 苏昊、康娟

2021-07-05 20:01:22

露露柠檬正在跳出条条框框的束缚,2021年一季度,其男士产品净收入同比涨幅达114.1%,在过去一个财年里,中国门店数量的增幅为全球最高,达44.7%。

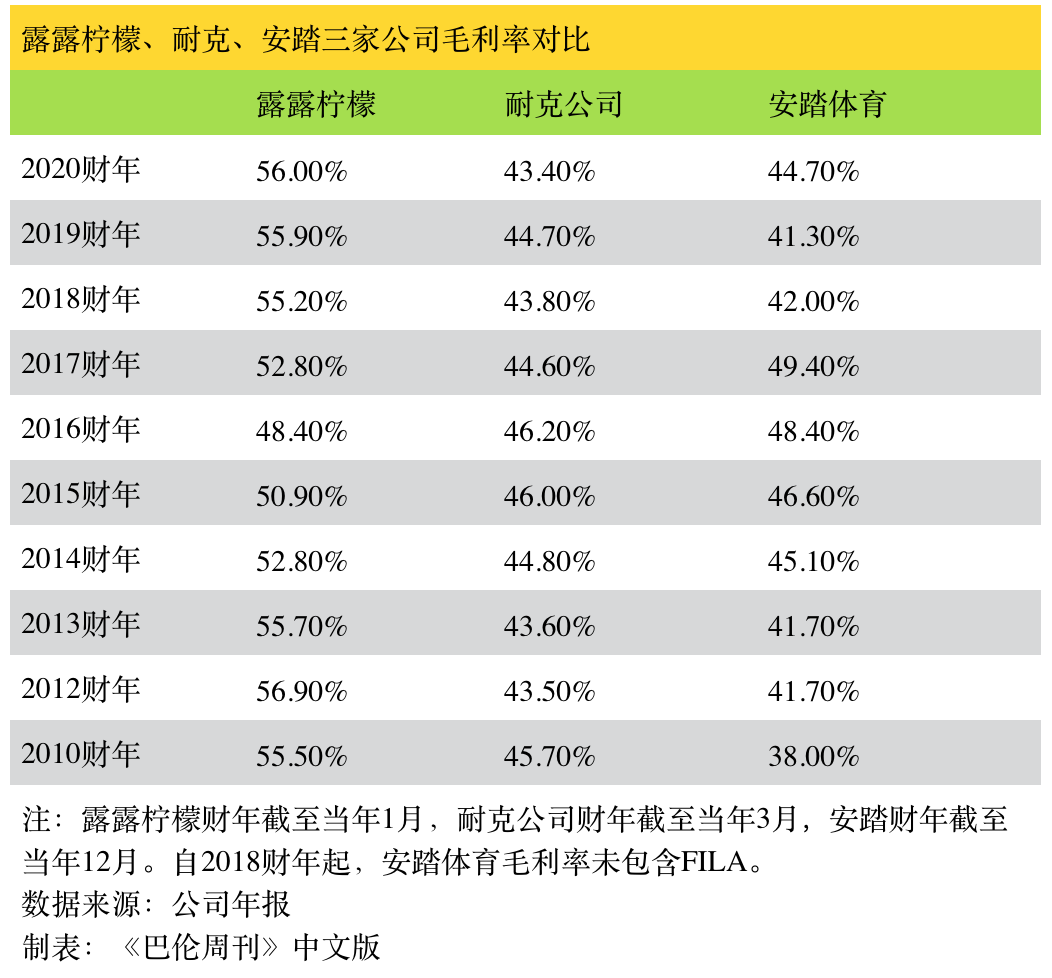

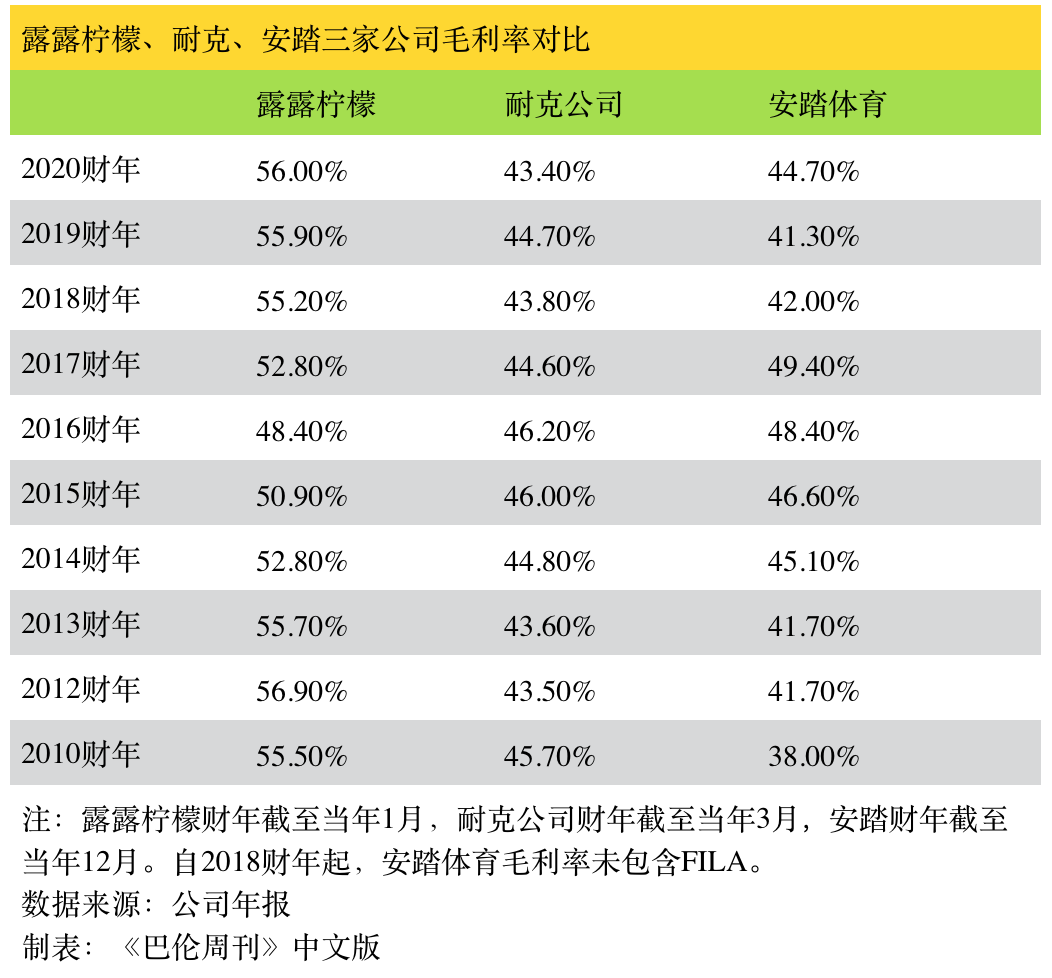

新冠疫情期间的大赢家露露柠檬(LULU)最近看上去没有了光环。今年年初至今(7月2日),露露柠檬股价上涨5.87%,与去年50%和2019年107%的股价涨幅表现相去甚远,甚至在3月一度跌破300美元,直到近期有所拉升,仍低于52周高点的399.9美元。露露柠檬是谁?对大众消费者而言,这还是一个有些陌生的名字,但对全球热爱健身的都市女孩而言,这已经代表了一种生活方式。所以她们愿意以远高于耐克运动裤的价格去购买一条露露柠檬的瑜伽裤,甚至不断买入它的新品新款,就像买包一样“上头”。在好莱坞明星和健身达人们的推动下,它也破圈成了一种时尚单品,越来越多地从健身房走向了日常生活。所以露露柠檬也有了“瑜伽服中的爱马仕”之称,成功地站上了瑜伽服鄙视链的顶端。在中国,它甚至成了一种中产标签。自1998年在加拿大创立,露露柠檬抓住越发流行的健身趋势快速扩张,前营收规模与耐克、阿迪达斯相比虽然仍有数倍差距,但与安踏的差距正在缩小——2020年其营收达到44亿美元,比安踏少10亿美元,而2019年两者相差约12亿美元。在资本市场上,露露柠檬的股价已经是2007年上市时18美元发行价的20倍,并在过去一年几度超越阿迪达斯成为市值第二大的运动品牌,几欲颠覆全球运动品牌的排位。不过今年以来,露露柠檬的股价失去了过去两年高歌猛进的势头。截至7月2日的收盘价为368.47美元,今年迄今5.87%的涨幅落后于耐克、阿迪达斯和安踏,市值也落在了它们后面。靠一条瑜伽裤撑起460亿美元市值露露柠檬会是昙花一现吗?与这半年来枯燥的股价表现不同,公司最新季报直观地反映了业务的成长。据截至5月2日的2021财年第一季度财报,露露柠檬营收12.26亿美元,较上年同期的6.52亿美元同比增长88%。毛利率为57.1%,上年同期为51.3%;净利润为1.45亿美元,上年同期为2863万美元,同比增长406%。《巴伦周刊》中文版认为,如果露露柠檬能够在运动品牌和瑜伽细分领域保持住高毛利优势,并且在中国市场、男士产品、家庭健身和二手市场取得突破,长期内该公司股价仍会进一步上涨。相较于同类竞品,露露柠檬从一开始走的就是高端定位。一方面,露露柠檬在产品面料上做文章,研发了多款专利,打造更适合瑜伽训练的服饰。另一方面,其产品剪裁以凸显女性身材为主,线条、颜色、花式的使用都较为简约,这种大气的设计感强化了品牌的时尚度,成为许多时尚达人追捧的热门单品。露露柠檬高出同类产品近乎两倍的定价普通消费者望而止步,但产品的溢价给这家瑜伽运动服饰领域的领头羊带来了高毛利,并成为了它最大的竞争力之一。2020财年年报显示,露露柠檬的毛利润增长11%至25亿美元,毛利率上升至56%。这一方面是因为相较耐克、阿迪达斯等依靠分销渠道,露露柠檬更多依赖自营渠道。另一方面在于,其产品定价高,且鲜有折扣,推高了利润空间。与市值排名靠前的两家运动服饰公司——耐克和安踏相比,露露柠檬在过去十年里一直保持着优势。

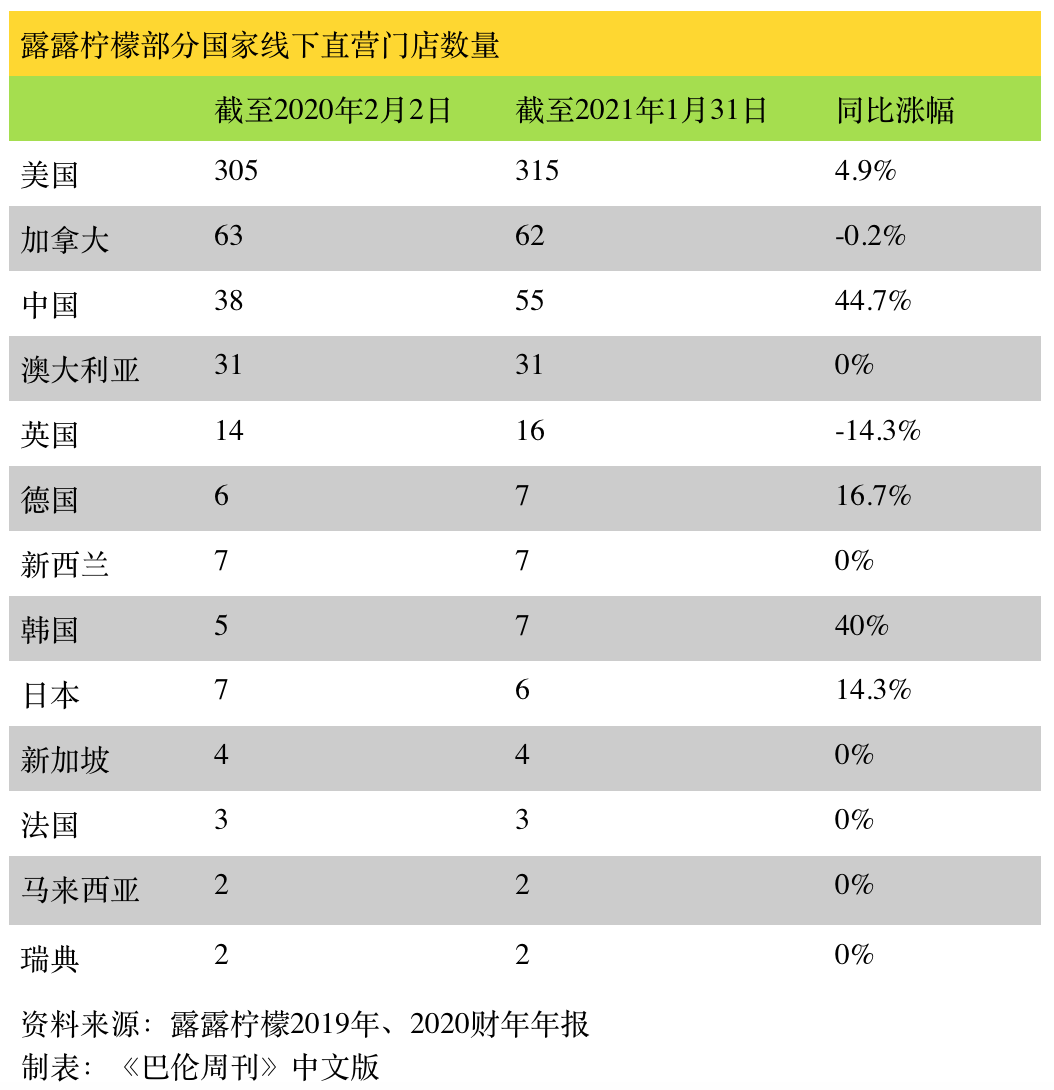

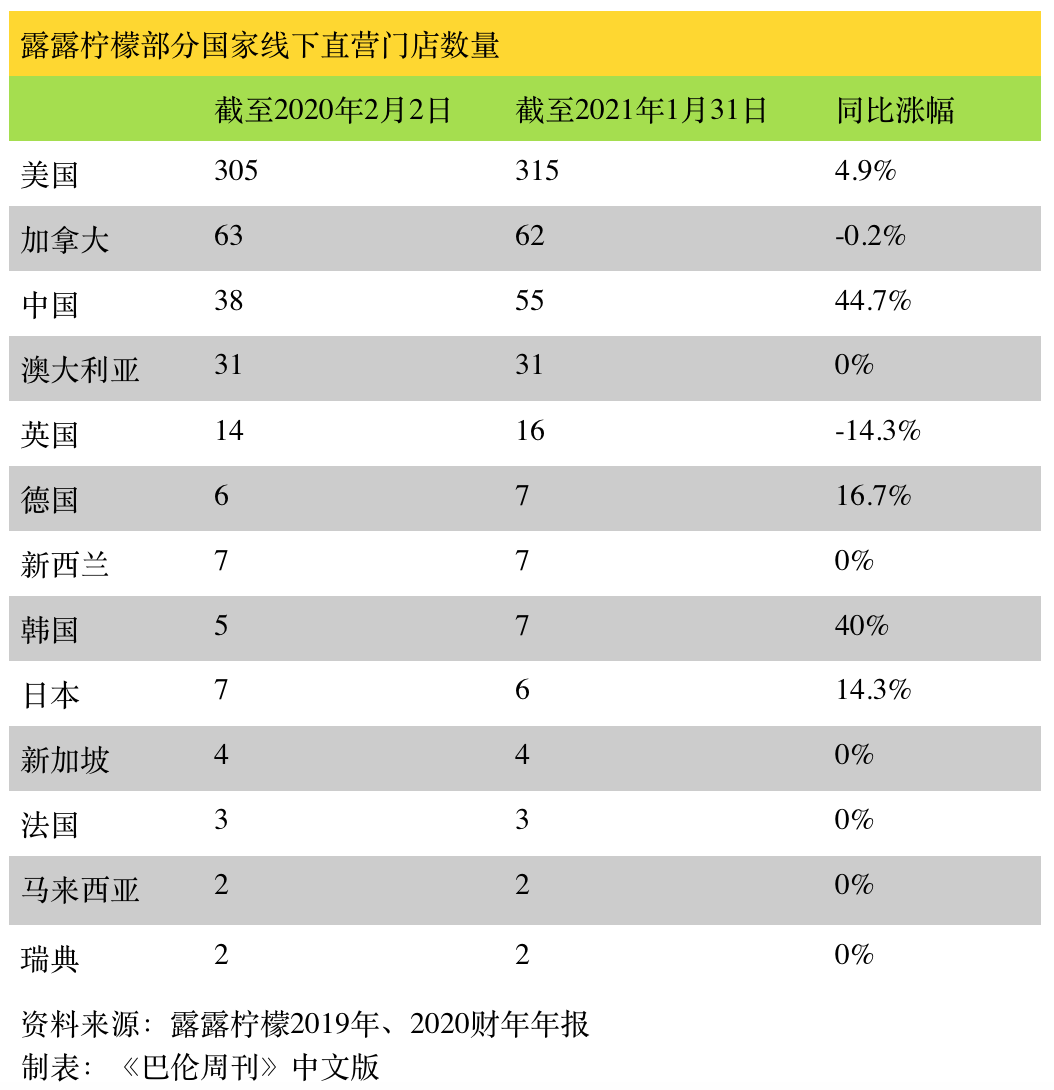

凭借着产品的舒适感和时尚感,露露柠檬主打的运动休闲风(Athleisure)在疫情期间成为了许多人衣着的常态,并且还会在后疫情时代保持流行。BMO资本市场的分析师西蒙·西格尔(Simeon Siegel)对《巴伦周刊》表示:“服装的舒适感会被保留。一旦你感受过舒适,就很难回到以前。随着健康和健体变得越来越重要,与其息息相关的运动休闲服饰的重要性也将提升。”西格尔认为,这种消费习惯的改变将会长期保持。因此,露露柠檬未来的成长,离不开其核心毛利率。如果它的表现能够保持甚至超过过去的水平,对公司股价来说将构成长期利好。要做到这一点,露露柠檬不是没有挑战。2019年,耐克宣布进军瑜伽产品,并在疫情之前推出了瑜伽系列,定价在人民币200元到600元不等。市场普遍认为,耐克此举是对标露露柠檬,不想错过瑜伽细分市场这块蛋糕。目前来看,无论是市场规模、供应链、分销渠道、还是产品价格,耐克整体优势更明显,集群效应有助于耐克在对露露柠檬的竞争中站稳脚跟。不过在挖掘毛利方面,露露柠檬有自己的打法。恰如一些人直言“露露柠檬唯一的缺点就是贵”,公司的高定价策略将一部分消费者挡在了门外。露露柠檬正在想方设法,抓住这些被挡在门外的消费者。今年,该公司宣布了一项名为“Lululemon Like New”的以旧换新及转售计划,美国加州和得克萨斯州的消费者可以用旧服饰交换电子礼品卡。回收后的服饰将在露露柠檬的官网重新售卖。露露柠檬表示,所有回收服饰都将进行清洁处理,不符合质量标准的将不进行二次出售。MKM Partners的罗克珊·梅耶(Roxanne Meyer)告诉《巴伦周刊》,数据显示二手市场对露露柠檬的产品需求已经很高,如果露露柠檬能够进一步打开二手市场,新的运作模式和专注中高端商品的能力可以为其创造更多需求。这些需求,一部分源自认为露露柠檬新品溢价过高的新客户。二手商品价位更合理,加之产品本身质量过硬,很容易赢得新客流。另一部分来自于现有客户,梅耶认为,以自己的服装进行二手交易的客户很有可能被吸引购买更多商品。最后一部分,来自于追求环保理念和品牌认同感的年轻消费者。投行Piper Sandler的半年度消费报告指出,2021年春天,在青少年最喜欢的品牌排行榜上,二手店和寄售商店从去年的第23位跃升至第10位。据投行杰富瑞(Jefferies)的估算,美国二手市场年销售额目前接近300亿美元,并将在未来十年保持增长,占比达到美国服装市场总量的15%左右。与成熟的北美市场相比,露露柠檬在中国还是个“新生代”。但在中国大街上,愈发频繁出现印有与希腊字母“Ω”形状相仿logo的瑜伽裤,显示出这家公司正在不断渗入中国市场。从线下门店来看,露露柠檬在中国市场的开店扩张速度最快;在全球新开的30家门店中,位于中国的占17家。露露柠檬掘金中国市场的野心可见一斑。

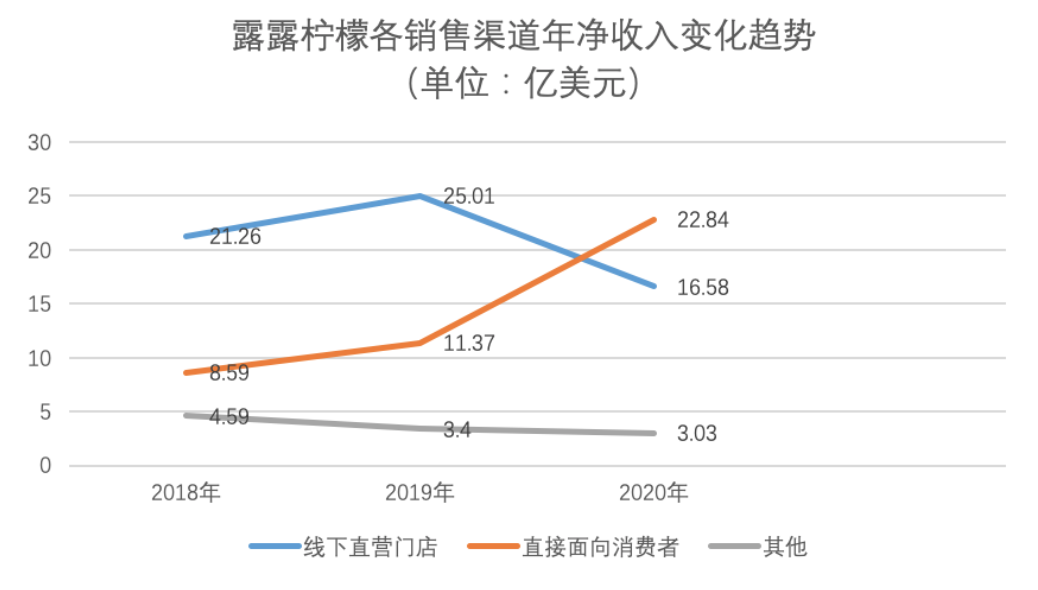

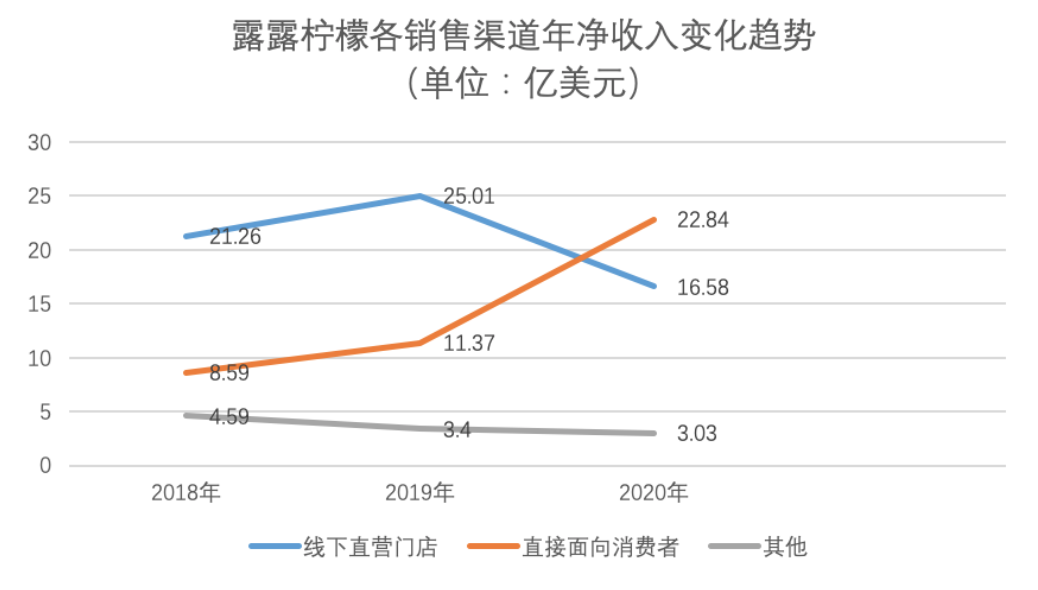

对露露柠檬及其竞争对手而言,中国市场的重要性不言而喻。以深耕中国市场多年的耐克为例,中国市场的销售额增长率一直是其全球增长率的两倍。即使在截至5月31日的财季中,耐克在中国的销售遭遇滑铁卢,但整个财年,中国24%的销售额增长仍领先于全球19%的增长水平。可单纯门店数量来看,露露柠檬当下依然是一家不折不扣地根植北美市场的公司。截至2021年1月31日,露露柠檬美国门店占全球门店总数高达60.5%,而中国的占比仅为10.6%;但在过去一个财年,中国门店数量的增幅为全球最高,达44.7%,足见露露柠檬正全力渗透中国市场。为了调整地区业务重心,露露柠檬的第三大目标是将其国际业务在2018年的基础上翻两番。单看中国市场,露露柠檬还可以通过线上渠道,保持中国业务的增长。据中国国家统计局,2015-2020年中国网络购物交易规模呈现连续增长趋势,增速持续保持在10%以上。中国成熟的电商市场和网购环境,与露露柠檬的渠道策略不谋而合。露露柠檬的主要销售渠道为线下直营门店和“直接面向消费者”(Direct-to-consumer,DTC)电商渠道,包括官网、移动APP、电商平台等渠道。2021财年一季报显示,直接面向消费者的净收入增长55%至5.45亿美元。露露柠檬认为,DTC电商渠道上净收入翻倍,主要是由于“流量增加、转化率提高以及每笔交易的价值增加”。从一季度季报来看,线上和线下业务平分秋色,净收入占比分别为44.4%和43.8%。若从更长期视角来看,2021财年第一季度线下直营门店渠道的回暖,源于疫情后期实体零售店的复苏。直接面向消费者渠道的增长才是不容忽视的中坚力量。

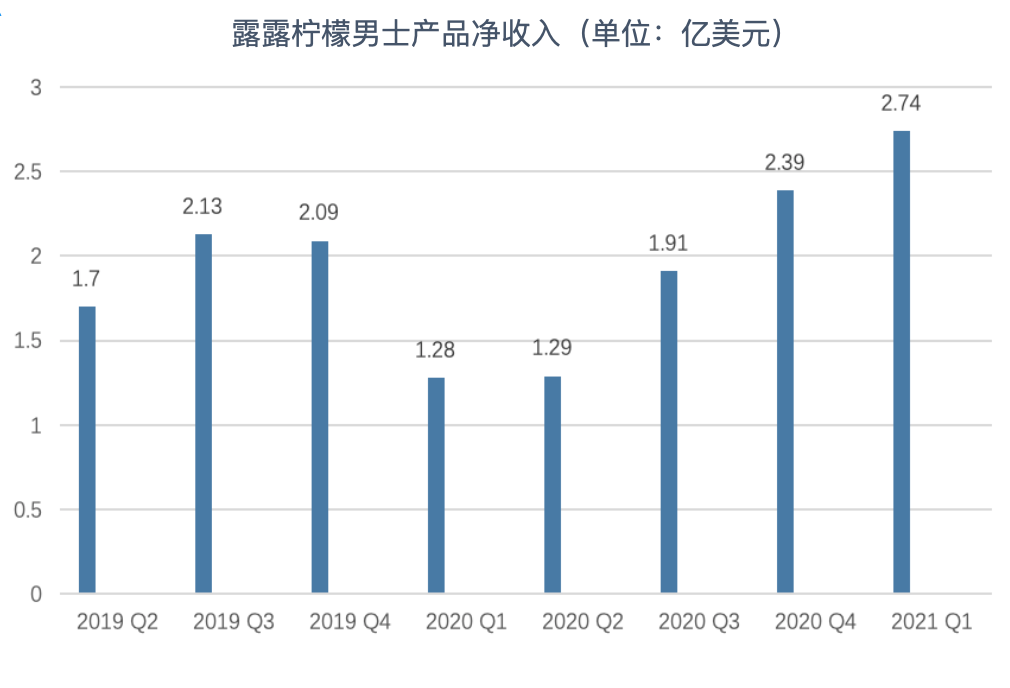

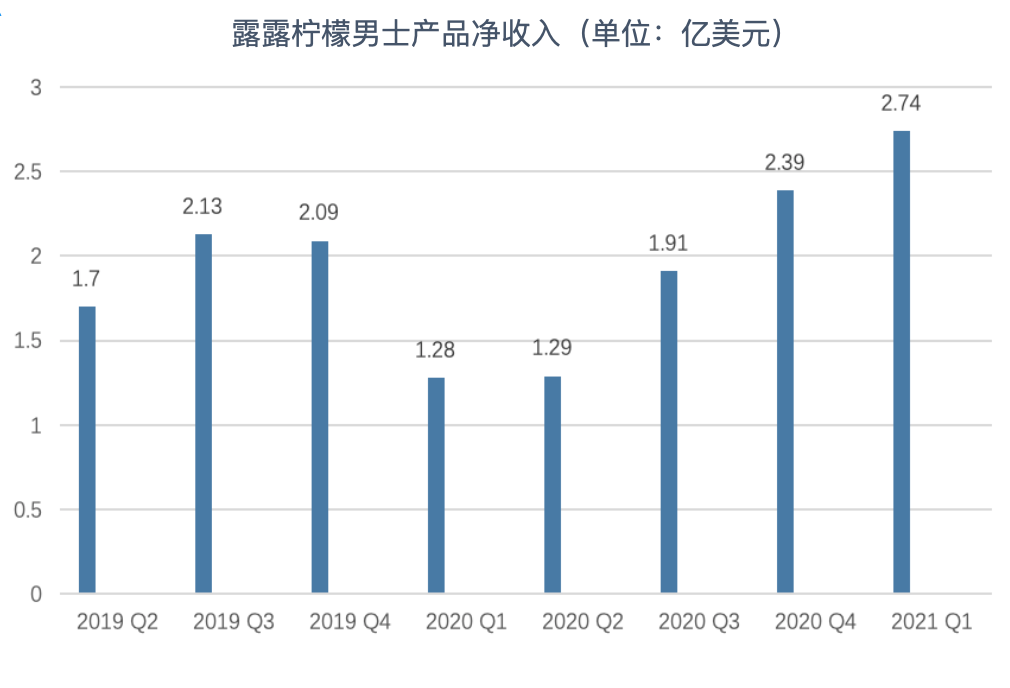

露露柠檬在2020财年年报中表示,在疫情之前,消费者的购物偏好已经开始转向线上平台。疫情进一步加快了转变的步伐,令其“网站和移动APP的流量显著增加”。在下一个财年,露露柠檬预计DTC电商渠道净收入同比增长速度将放缓,但其增长态势不会改变。2018年,露露柠檬提出到2023年电商业务较2018年翻倍的目标。到2020年年报披露时,这一目标已经提前超额完成。尽管拥有线上和线下渠道扩张的潜力空间,露露柠檬仍有可能在中国水土不服。其一,如前文所述,露露柠檬在中国市场依然维持了高定价的策略。虽然露露柠檬已在中国收获了一大批忠实拥趸,但产品价位和社区化运营难以让品牌占据更多下沉市场。这造成了解露露柠檬的消费者对其拥有很高的品牌忠实度,但不了解这个品牌的人很难有机会去认识这个公司。与耐克、安踏这类“大而全”的竞品相比,露露柠檬“小而精”的打法显然不够有效率。投资者另需关注的是,在中国市场,露露柠檬将面临本土品牌的挑战,包括但不限于MAIA ACTIVE、VFU、暴走的萝莉、L RECNAVA芮柯纳未等。无论是面料、功能、外观、时尚美学,一众品牌或多或少觊觎着露露柠檬的地位。这些品牌往往更懂得迎合中国消费者的口味,更关键的是,单品售价仅为露露柠檬的一半或更低。在所谓“国潮”走红的当下,本土品牌更容易出位,这势将影响露露柠檬在中国市场的布局。对露露柠檬,人们有两个固有标签——女性、瑜伽。经历了去年的高速增长后,不少人开始担心,露露柠檬是否有足够的能力去维持高增速。关于第一个标签“女性”,许多人提到露露柠檬时脑补的画面是,在某间瑜伽教室里,女性学员们保持着整齐划一的瑜伽体式;同样整齐的,还有她们身着的简约、大方、勾勒出身体形态的瑜伽裤。这纵然与瑜伽习练者中女性占比更高有关,却不能否认,露露柠檬的产品更多面向女性消费者。2021年第一季度,该公司女士产品净收入占比达69.2%。短时间内,改变消费市场的刻板印象,对露露柠檬并非易事。露露柠檬并不愿意错失“他”经济里的机会。2021年一季度,其男士产品净收入同比涨幅达114.1%,高于女士产品77.8%的增长;净收入占比也从去年同期的19.6%提高至22.3%。

露露柠檬在男士产品方面的成长不会一蹴而就。早在2014年,露露柠檬管理层看到了男装品类的发展潜力,并在纽约苏荷区开设了第一家独立男装店。2019财年,露露柠檬男士产品的收入增长了34%,成为主要增长领域之一。彼时,露露柠檬首席执行官卡尔文·麦克唐纳(Calvin McDonald)曾表示,公司的目标是到2023年底将男士产品业务提高一倍。新冠疫情给露露柠檬带来了额外的机遇。MKM Partners的分析师罗克珊·梅耶(Roxanne Meyer)的研究指出,疫情期间,越来越多的男性首次从露露柠檬购买商品,并且花费也越来越多。

据公司2020年年报计算,露露柠檬男士产品收入在2019-2020年的两年复合增长率为27%,超过了女士产品的23%。年报中重申了其到2023年的男士产品业务翻倍的增长计划,可见其正在竭力弥补短板。走出这一步,意味着露露柠檬与耐克、阿迪达斯等全品类运动服饰品牌的短兵相接将变为持久战。能否在已有的男士运动产品中挖掘新商机,将直接影响露露柠檬的增长曲线。关于第二个标签“瑜伽”,露露柠檬一直在尝试将其弱化,为此付出的最大手笔,莫过于以50亿美元收购家庭健身公司Mirror。Mirror公司的总部位于纽约,并于2018年推出了一款配置摄像头和扬声器的科技镜子,消费者可在家观看包括力量训练、有氧运动、瑜伽在内的健身课程直播和录播视频,并一起训练。官网显示,一款科技镜子的售价为1495美元,消费者还需为课程支付每月39美元的订阅费。这笔收购于2020年7月7日完成,正是北美地区受困于新冠疫情、线下健身房纷纷歇业之时。收购Mirror带给露露柠檬的利好几乎立竿见影,帮助露露柠檬在2020第三财季除去线下门店、直接面向消费者之外的其他部门净收入同比增长42%,至1.274亿美元。Telsey咨询集团的分析师丹娜·特尔斯(Dana Telsey)认为这笔交易是“一项大胆却具有前瞻性的战略”,称这将为露露柠檬“提供增量收入来源和额外的品牌接触点”。不过,随着疫情缓解,人们重回线下健身场景,亦有分析师对这笔在居家健身最狂热时期完成的交易持谨慎态度。另一方面,迄今为止,露露柠檬并未在财报中披露Mirror的订阅用户数量,因此相比短期效应,收购Mirror能给露露柠檬带来的后劲仍是未知数。

露露柠檬2021年一季报指出,即使健身房重新开放,其家庭健身业务仍有望在2021财年实现2.5亿至2.75亿美元的收入。Needham的里克·帕特尔(Rick Patel)则看好露露柠檬在这笔交易之后的长期目标增长,并表示,这家公司“正在跳出条条框框的束缚,触及冰球将要抵达的地方,而不是追逐它曾划过的轨迹”。

2020年,露露柠檬的市值几番超越阿迪达斯,但今年以来,这家公司正在经历资本市场的冷静期。据Wind数据,截至7月2日,露露柠檬市值为479.6亿美元,不到耐克市值的五分之一。其市值在6月17日被安踏体育赶超。从市盈率看,露露柠檬的市盈率(TTM)为68倍,耐克公司(NKE)为44倍,安踏体育(2020.HK)为78倍,安德玛(Under Armour, UAA)为82倍。接下来,露露柠檬的投资者需要持续关注:其一,在面对同行竞争时,露露柠檬的高定价、高毛利打法是否依然奏效;其二,收购Mirror能否拓宽公司的流量渠道,并提升变现能力;其三,中国业务的加速展开能否缓解公司对北美业务的过度依赖;以及上游原材料供应给公司带来的季节性影响。KeyBanc Capital Markets董事总经理爱德华·尤玛(Edward Yruma)认为,露露柠檬的一大优势是其品牌“已经成为这一类公司和产品的代名词”。一旦露露柠檬证明其业务能力,股价势将进一步上涨。(本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。)