Meme股票(网红股)又回来了。

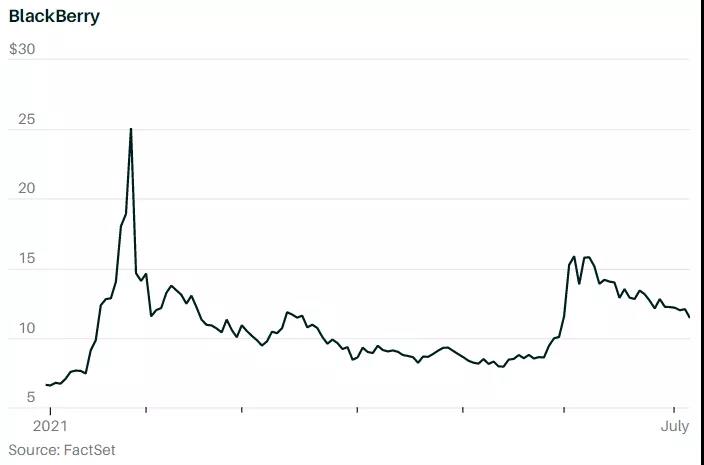

2021年1月,当GameStop (GME)、黑莓(BlackBerry, BB)甚至是Blockbuster的股票突然起死回生时,它们何时会再次崩溃的倒计时已经开始,是几小时、几天、还是几周?

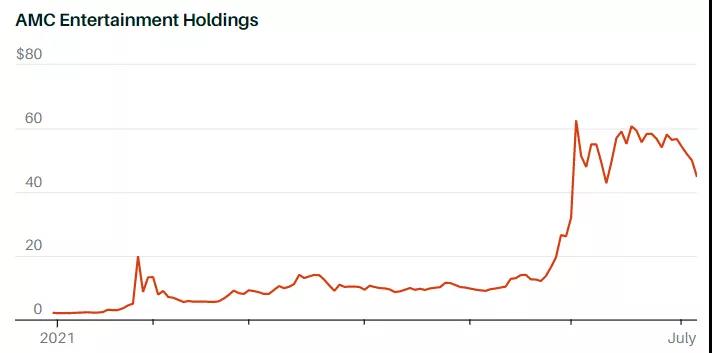

现在,2021年已经过半,一些典型Meme股票的交易水平依然高得离谱,让不少研究这类股票多年的人大跌眼镜。Clover Health Investments (CLOV)和新蛋(Newegg Commerce, NEGG)等新出现的Meme股票最近被热炒,股价大幅上涨。

长期以来被嘲笑为“笨蛋钱”(the dumb money)的数百万散户联合起来,成功推高了这些股票的价格,并迫使唱反调的人举手投降。

虽然被押注的公司几乎没有显示出业务转型的迹象,也没有扭亏为盈,但散户们依然不依不饶。黑莓在截至5月31日的第一财季耗费了大量现金,该公司还发出预警称,旗下关键的网络安全业务的收入可能会落在收入预期区间的低端。该消息传出后,黑莓股价下跌,但在过去一年里仍上涨了一倍多。

虽然大型券商提供的交易平台上的交易量已经比2月份的峰值略有下降,但仍是疫情暴发前的两到三倍,其中很大一部分交易量来自散户最喜欢的Meme股票。举例来说,2021年6月,AMC院线(AMC Entertainment Holdings, AMC)的日均交易额达到131亿美元,超过了苹果(Apple, AAPL)的95亿美元和亚马逊(Amazon.com, AMZN)的103亿美元。

甚至在美国疫情形势逐渐好转的情况下,大多数新入场的散户仍在坚持自己在居家隔离期间发现的新爱好:智能投顾平台Betterment的调查显示,58%的日间交易者称他们计划在未来进行更多的交易,只有12%的人计划减少交易。疫情期间把烘焙当成业余爱好的人已经对做面包失去了兴趣,纷纷加入到了炒股大军中来,他们的胃口正变得越来越大。

虽然AMC和GameStop的体量还不到苹果和特斯拉的5%,但有几个月前者的日均交易额和后者相当。

一旦股市在一段时间里陷入熊市,散户的胃口就没了,就像互联网泡沫破裂时的情况一样。但就目前而言,股市下跌成了持有或买入的理由。

和网上认识的朋友一起炒股的美国海军电子技术员布兰登·卢塞克(Brandon Luczek)在发给《巴伦周刊》的一封电子邮件中写道:“我发现‘逢低买入’这种情绪一直非常高涨。”

1

散户与Meme股在互相刺激中壮大

Meme股票的飙涨是由数量激增的散户推动的。2020年,网上券商签约客户的速度创下了纪录,新开户人数超过1000万。这一纪录几乎肯定会在2021年被打破。一些顶级券商透露,2021年还没过半的时候,新增账户就已经超过了1000万。

Meme股票价格突然飙升是由新投资者推动的,股价上涨又吸引来了更多新投资者。2021年1月底和2月初,下载投资APP的人数高达几百万,谁都不愿错过机会。嘉信理财(Charles Schwab, SCHW)最近的一项调查发现,目前有15%的交易者是在2020年后开始投资的。

2021年,Reddit等网上论坛上的新投资者大幅推高了AMC院线和GameStop的股价(尽管最近出现回落),黑莓也受到新投资者的追捧。

Robinhood是这轮炒股热潮中最主要的参与者,该公司透露,仅2021年第一季度新增账户就达到550万。除了Robinhood,富达(Fidelity)称该公司2021年第一季度吸引了160万35岁以下的新客户,比去年同期增长了223%。

在Robinhood零佣金模式的压力下,所有主要券商都在2019年取消了佣金,为一个新的客户群体敞开了大门——这个群体可能没那么多闲钱炒股,但比过去的群体更活跃也更多样化。券商也在积极利用这一现状:富达推出了面向年龄最小为13岁的孩子的开户服务,希望在他们在到了能拿驾照之前的年纪就能成为自己的客户;Robinhood正乘势进行IPO,分析师预计该公司的市销率将超过10倍。

股票交易发生了永久性变化

这些新客户的行为模式与券商的老客户不一样。被摩根士丹利(Morgan Stanley, MS)收购的E*Trade的交易主管克里斯·拉金(Chris Larkin)说,多年来,大量投资者一直涌向ETF,但在2020年,选股显然成了最大的主题。

毋庸置疑的是,ETF的表现仍然很好,因为全球各地的投资者都在押注于疫情后的经济复苏,同时避开几乎没有什么收益的债券。

但在社交网络上,ETF不像个股那么受欢迎。这并不是说那些最火的Meme股票一直特别受欢迎,GameStop曾在2月份下跌,当时华尔街幸灾乐祸了一阵,但没高兴多久股价又涨起来了。

“交易Meme股票的人和蝉一样,看似隐匿了几个月后再度活跃起来,”盈透证券(Interactive Brokers)首席策略师史蒂夫·索斯尼克(Steve Sosnick)在研报中写道。索斯尼克认为,Meme股票的交易常和加密货币相反,因为随着势头的变化,它们的粉丝会在二者之间相互转换。

“之前比特币和其他加密货币大幅回调后,Meme股票大幅反弹,我认为这不是一种巧合,”他写道。

索斯尼克认为,Meme股票“自成一体”,在他的电脑显示器上,这类股票的代码与其他股票的代码是分开的。

事实上,华尔街对Meme股票崛起的回应一直是将市场上那些专业人士认为中不可理喻的部分隔离开来。大多数空头不会碰这些股票,分析师也在减少对它们覆盖。

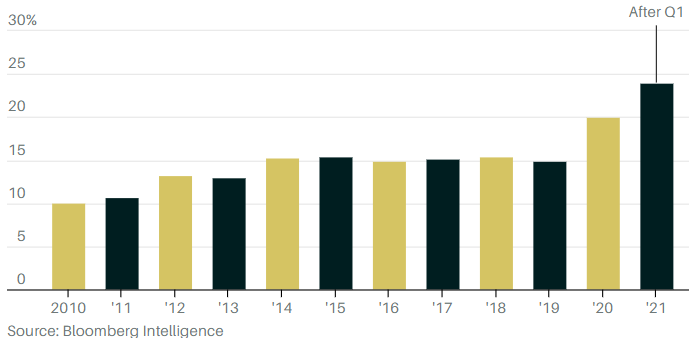

但华尔街无法像打蝉那样把散户大军赶走,也不能指望他们在未来17年里消失。股票交易已经发生了永久性的变化。2021年,散户交易量占股票总交易量的24%,高于2019年的15%。散户大军的追随者不会被动地任由华尔街对股市施加影响。

挑选个股卷土重来。2021年散户的交易量占总交易量的比重从2019年的15%升至24%。

哥伦比亚大学法学院(Columbia Law School)专门研究证券市场的乔舒亚·米茨(Joshua Mitts)教授说:“这反映出一种趋势的逆转,之前我们看到投资者和所投资公司之间的距离越来越远,现在科技正拉近普通投资者与所投资公司之间的距离,而且出现了一些新的、不可预测的形式。”

这一切正在改变那些早期入场、目前仍持有这些股票的人的生活。

以很早就投资了AMC院线的马特·科尔斯(Matt Kohrs)为例。2021年2月,科尔斯辞去了在纽约的程序员的工作搬到了费城,开始在YouTube上每天进行七个小时的直播,专门分析股票交易。

科尔斯在YouTube上拥有35万粉丝,通过广告和来自的股票的收入,科尔斯说自己可以获得和以前差不多的薪水。但他也知道,这样的收入来源和朝九晚五的工作是截然不同的。

“市场的波动肯定会影响心情,”他说。

上市公司和大型投资者都在研究Meme股

上市公司的反应也开始变得更加积极,它们要么向新股东敞开了怀抱,要么付钱给Meme股专家的人,好帮助它们理解“新华尔街”(WallStreetBets等社交媒体论坛)上充满颜文字的语言。

AMC院线甚至在上周取消了增发新股的计划,似乎因为该公司觉得这个计划不太受Reddit上散户的支持。过去一年,AMC的股票数量已经翻了五番。该公司CEO亚当·艾伦(Adam Aron)在推特上说,他提出的增发2500万股股票的提议“有很多人赞成,但也有很多人反对”,所以这个提议将被取消,而不会等到7月晚些时候在AMC院线的年度大会上投票表决。AMC院线没有回应有关该公司是如何统计股东意见的问题。

所以说,忘了董事会办公室吧,现在公司政策都是在聊天室里决定的。

大型投资者正在花更多时间追踪社交媒体上有关股票的讨论。美国银行(Bank of America)今年的一项调查发现,约25%的机构已经在跟踪社交媒体上投资者的情绪,约40%的机构表示有兴趣今后也这样做。

过去几个月,美国银行、摩根士丹利和摩根大通都发布了有关如何围绕散户行为进行交易的报告,得出的结论略有不同。

摩根士丹利认为可能存在一种“阿尔法信号”,但要发现这个信号需要大量数据分析。并非所有社交媒体上的闲聊都能带来持续的股价上涨,如果没有实质性的数据分析,很难把散户资金流和机构资金流区分开来。对于那些拥有工具能够精确定位散户正在买卖哪些股票的投资者,摩根大通建议做多买盘兴趣最大的前20%的股票,做空卖出兴趣最大的前20%的股票。

提供跟踪社交媒体情绪产品的另类数据公司Thinknum的鲍里斯·斯皮瓦克(Boris Spiwak)称,目前,许多购买社交媒体情绪数据的机构似乎都在试着降低风险,而不是寻找新的机会。他说:“这些机构几乎把这些产品当作一种保单,用来限制下行风险。”

“新华尔街”有规则,也已经出现裂痕

对于散户来说,跟着社交媒体上的情绪做交易这种方法并不总是很科学的。这一行动是由社区精神支持的,其背后的力量不仅是经济上的,也是情感上和道德上的。

新入场的投资者说,他们的动机是想证明自己,惩罚守旧者和赚钱一样重要。他们互相学习市场知识,有时会放大或揭穿有关华尔街的阴谋论。一些人将这种“Meme股票运动”与2008年金融危机引发的对大型金融机构的长期不信任感联系在一起。

26岁的科尔斯说:“华尔街让我们的经济陷入困境,却没人因此惹上麻烦,我认为华尔街是这么看我们的:我们不仅能赚钱,还能让华尔街的对冲基金付出代价。”

28岁的工会组织者克莱尔·赫施伯格(Claire Hirschberg)今年1月从朋友那里听说了Robinhood,在网上购买了价值约50美元的GameStop的股票。她觉得在Robinhood上炒股很有意思,但真正让她兴奋的是她父亲的反应,他做了很长时间的基金经理。她笑着说:“我买了GameStop并拒绝卖出让他非常生气,这让我想永远持有这只股票。”

新华尔街和旧华尔街一样也有其惯例和准则。投行的新员工很快会了解到,直到成为合伙人后,你才会戴菲拉格慕(Ferragamo)领带;在董事总经理离开办公室之前,你绝对不能先离开,而且还不能抱怨工作时间长。此外,你的敌人是监管机构和参议员伊丽莎白·沃伦(Elizabeth Warren),二者排位不分先后。

在由几百万散户使用的APP和社交媒体形成的“新华尔街”上,也有不言而喻的规则。公开承认金钱上的损失是一种勇敢的行为,这是一种团队内部坚韧和信念的证明;不要太把自己当回事,也无需注意自己的语言;你是“猩猩”(apes)或“弱智”(retards)大军的一员,你撑过了股价大跌的时期,即使这意味着你可能会失去一切;你的敌人依次是空头、做市商和华尔街精英。

集体行动不只是为了获得精神上的支持,这种交易策略靠的是通过持续买入来轧空,或者买入看涨期权,从而引发所谓的针对做市商的Gamma Squeeze。

许多空头说,他们不会再碰这些股票了。但很明显,其他人并没有采纳这一建议,他们反复做空这些股票,反倒为Meme股票运动提供了动力。6月中旬,AMC院线的做空比率为17%,低于1月的28%,但差距并不大。

随着股价上涨,空头就是不肯罢休。多年来一直跟踪分析Gamestop的Wedbush Securities分析师迈克尔·帕切特(Michael Pachter)说:“他们开始火冒三丈,让我有点震惊的是他们的这种疯狂,疯狂就是一次又一次地做同样的事情,每次都希望有不同的结果,空头就在不停地这么做。而GameStop的多头基思·吉尔(Keith Gill)和他在Reddit上的同伙一直在和空头对着干,而且次次都赢了。”

为了打败空头,Reddit上的散户需要团结起来,但这个社区有时会出现裂痕。GameStop和AMC院线这两家拥有最坚定粉丝基础的Meme股票仍然拥有庞大的核心信徒大军,他们似乎不会轻易动摇,但其他公司的支持者似乎更善变,有几只股票现在已经大幅下跌。Bed Bath & Beyond (BBBY)在1月底和6月初两度上涨,但目前股价仅略高于1月中旬的水平,在该股上涨时买入的人都赔钱了。

不信任情绪已经蔓延开来,一些交易者担心WallStreetBets——Reddit上最初激发GameStop热潮的论坛——发展得如此之快,已经失去了最初的精神,可能变得容易受到操纵。一些人已经转移到了r/superstonk等其他论坛,希望找回老社区的感觉。

社交媒体跟踪公司Hype Equity的创始人特拉维斯·雷尔(Travis Rehl)称,他试图把操纵情绪与正常的投资者情绪区分开来。他说,使用Hype Equity服务的通常是一些公关公司,它们代表的是那些在网上被谈论的公司。现在,他看到了一种不断增长的趋势:一些股票突然出现在社交媒体上,引起大量积极讨论,然后就消失了。

雷尔说:“这开始让人们质疑哪些是真正的讨论,哪些是一些人想让你讨论的。”WallStreetBets的版主禁止在该平台上操纵市场,雷尔称,他们似乎在努力监管虚假信息。这些版主没有回复《巴伦周刊》的置评请求。

“如果你能创造足够的轰动效应,让一只股票在短时间内上涨10%、20%甚至50%,就会有巨大的动力去这么做,”索斯尼克说。

美国证券交易委员会(Securities and Exchange Commission)正在关注社交媒体上的可疑交易。该委员会主席盖里·詹斯勒(Gary Gensler)和一些国会议员曾讨论过改变市场规则,以提高透明度,为散户提供保护。不过,如果这些改变降低了交易速度或提高了交易成本,也可能激怒散户。

监管并不是唯一可能抑制这些趋势的因素。金融科技公司Betterment行为金融和投资副总裁丹·伊根(Dan Egan)认为,这种势头可能会在9月份失去动力,“猩猩”们也有自己的事要做。“孩子们开始重返学校,父母们可以回到工作岗位了,”他说,“这将是下一次散户士气下降的时候。”

传统投资者可能会想把这些现象抛在脑后,认为这不过是疫情期间居家隔离和政府救济金引发短暂疯狂,但这么想的话就错了。零佣金券商服务和GameStop带来的乐趣为几百万新开户的投资者打开了大门,可以说这是一件好事,前提是大多数人炒股用的钱不是他们生活中急需的。许多新入场的散户说,他们正在自学如何交易,还已开始分散他们的持仓。

无论以何种形式,这都是华尔街未来的客户基础。

亚利桑那州立大学(Arizona State University)教授亨德里克·贝森宾德(Hendrik Bessembinder)在2018年发表了一项开创性的研究,发现“在随机选择的月份里随机选择一只股票,赔钱的可能性比赚钱的可能性更大。”简而言之,挑选个股并持有集中的投资组合往往是一种失败的策略。

即便如此,贝森宾德还是受到了新一波交易热潮的鼓舞。他说:“我很欢迎散户交易增加、股市成为一个有更多人参与的地方这种想法,经济学家无权阻止人们找点乐子。”

康纳·史密斯(Connor Smith)对本文亦有贡献。

文 |《巴伦周刊》撰稿人阿维·萨尔茨曼(Avi Salzman)

编辑 | 郭力群

翻译 | 小彩

版权声明:

《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。英文版见2021年7月12日报道“The Meme Stock Trade Is Far From Over. What Investors Need to Know.”。

7月17日19:00-20:30,我们将会举行第7次巴伦VIP读书会线上共读活动。

本次共读活动我们特别邀请了重阳投资合伙人、陆家嘴读书会特聘导师舒泰峰先生担任本次领读嘉宾,与大家共读经典书籍《穷查理宝典》。

现在起,将活动海报转发至朋友圈,即可添加巴伦V助手(微信:Barrons008),凭截图免费领取直播名额!

快来与大咖互动,共同解读查理▪芒格的投资智慧吧!