自从1月初贝莱德(BlackRock)、富达(Fidelity)和其他公司推出比特币ETF以来,这些ETF的资产管理规模已超过160亿美元。如果算上已经转换成为ETF、规模庞大的Grayscale Bitcoin Trust (GBTC),目前比特币ETF总资产管理规模超过400亿美元。

华尔街正在通过这些ETF赚取数百万美元的费用,这在一定程度上要归功于今年比特币45%的涨幅,最近比特币价格突破了6万美元。不过,华尔街对加密货币的兴趣远不止ETF,华尔街希望这些产品成为通往其他基金、交易策略和数字资产服务的“门户”,让加密货币成为主流投资者和100万亿美元全球财富管理行业的选择之一。

与景顺(Invesco)合作推出比特币ETF的Galaxy Digital的全球资产管理负责人史蒂夫·库尔茨(Steve Kurz)说:“这是加密货币资产管理复兴的开端。”

华尔街的目标是成为加密货币的新代言人,在第一批“加密帝国”的建设者几乎摧毁了这一资产类别之后赋予其正统性。萨姆·班克曼-弗里德(Sam Bankman-Fried)和赵长鹏——二人分别是FTX和币安的创始人——已不再经营自己的公司,班克曼-弗里德因欺诈而入狱,赵长鹏承认违反了反洗钱规定后将于今年春季被判刑。在FTX和币安因监管冲击而倒下后,其他大量加密货币倡导者已经消失,华尔街正在填补它们留下的空白。

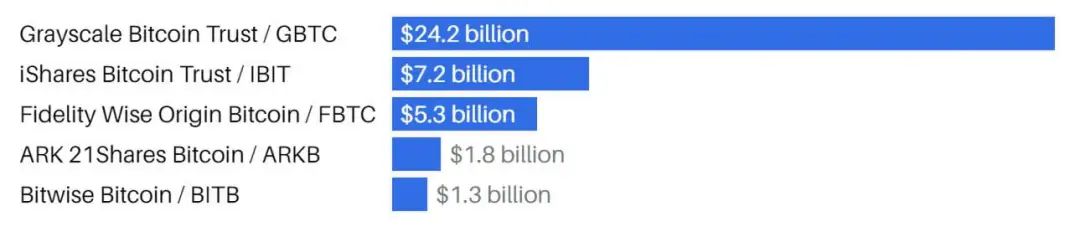

资管规模排名前五的比特币ETF

直接持有比特币的ETF的资管规模超过400亿美元。

比特币成为华尔街新“摇钱树”

过去推销加密货币的是一些知名度相对较低的公司,而现在,更多的投资者将从他们信任的传统华尔街公司和顾问那里听他们讲述加密货币的故事。贝莱德CEO拉里·芬克(Larry Fink)曾经站在反对加密货币的一边,但他最近在接受CNBC采访时表示,他“坚定认为”比特币是一种类似黄金、可以为投资者带来“保护”的资产类别。频繁在电视节目上亮相的芬克称,比特币是一种“储值工具”。正在打造一个由交易、ETF和托管服务构成的加密生态系统的富达声称,人们可以通过“训练自己的大脑,以更清晰的思路去交易加密货币”。

Franklin Resources数字资产项目负责人之一桑迪·考尔(Sandy Kaul)说:“获得投资者信任的金融机构谈论比特币的影响是巨大的。”Franklin Resources是1月份发行比特币ETF的公司之一,该公司还为机构投资者和注册投资顾问提供加密投资组合模型。

比特币ETF可能很快就会进入投资组合。投资顾问公司通常会对新推出的ETF进行尽职调查,在允许顾问使用这些产品之前,会花几个月的时间来评估它们的潜在财务状况、流动性和其他因素。Galaxy Digital的库尔兹预计,在将ETF引入自己的平台之前,一些管理着数千亿资产的华尔街大公司可能会取消为ETF一个月业绩记录设定标准这类典型要求。

一些规模较小的投资顾问公司已经添加了这些产品。今年2月,管理300亿美元资产的Carson Group批准了四只用于客户投资组合的比特币ETF。

比特币的“下一站”可能是退休投资组合。几年前就已推出比特币ETF的富达加拿大子公司(Fidelity Canada)在2022年将比特币纳入其“多合一”资产配置ETF,比特币的配置比例为1%,处于一个较为保守的水平。在美国,富达现在允许雇主将数字资产账户纳入该公司管理的2.3万个401(k)计划。美国劳工部警告指出,发起401(k)计划的雇主在纳入加密货币之前应该“格外谨慎”。

据知情人士透露,富达没有将比特币ETF纳入其美国配置基金的计划。不过,如果比特币ETF最终进入个人退休账户和其他退休账户,富达和其他公司将从中受益。

华尔街大公司不太可能通过比特币ETF赚大钱。为了吸引资金流入,大多数公司在推出比特币ETF之初不收管理费,其中一些公司的管理费豁免已开始到期。据摩根大通(J.P. Morgan)分析师肯尼斯·沃辛顿(Kenneth Worthington)的介绍,贝莱德的比特币ETF资产规模为72亿美元,平均费率为0.16%,然而对于一家管理着数万亿美元资产的公司来说,比特币ETF微不足道。

不过,大规模的增量购买对比特币和其他加密货币来说仍然是一个利好,此外,比特币ETF也带动了比特币的上涨:自1月11日比特币ETF开始交易以来,比特币价格飙升29%,至6万美元左右。

华尔街对加密货币的计划远不止ETF。

另一种通过比特币赚钱的方式是将金融资产代币化——即把股票、债券或股债基金等证券放在区块链上。这个想法是为了降低基金的管理成本,并将一些不易被纳入传统基金结构的非流动性资产(如房地产或私募股权)放在区块链上。

这种想法正逐渐获得认可。花旗集团(Citigroup) 2月宣布,已成功完成了与Wellington Management和WisdomTree合作的“代币化”私募股权基金的试运行。ETF发起人WisdomTree已经拥有一系列由区块链驱动的基金,这些基金持有股票和美国国债等传统资产,资管规模已增加了约1900万美元。

监管风暴仍未平息

虽然华尔街对加密货币的热情越来越高,但加密货币行业在监管方面遇到的麻烦并没有变少。目前,Digital Currency Group和其他一些公司正在与纽约州总检察长利蒂希娅·詹姆斯(Letitia James)提起的诉讼展开较量,詹姆斯指控这些公司骗取了投资者在加密货币计息账户中持有的数十亿美元。Digital Currency Group否认了这些指控。

美国联邦政府对加密货币行业的打击也仍在继续。2月底,一名联邦法官批准对币安处以43亿美元的罚款,在此之前,币安和创始人赵长鹏承认违反了联邦反洗钱规定,币安同意接受为期五年的第三方监督。

Coinbase Global (COIN)也面临监管风险,美国证券交易委员会(SEC)已起诉该公司,称其是一家未注册的证券交易所。一名联邦法官预计将在几周后就此案能否继续审理作出裁决。Coinbase正在寻求撤销这些指控。

赢家和输家

比特币ETF推出后,新的赢家和输家正在浮现。到目前为止,最大的输家是Grayscale Bitcoin Trust,该公司自从转换为ETF以来失去了近70亿美元的资产。Grayscale在SEC提出的诉讼中获胜为比特币ETF的推出铺平了道路,但为了履行转变为ETF前对投资者的承诺,Grayscale将费率从2%降至1.5%。Grayscale的GBTC ETF仍将盈利,按目前资管规模计算,今年将获得3.15亿美元的管理费,但如果按之前的费率和资管规模计算,Grayscale原本可以获得2.45亿美元的管理费。

Coinbase在受益于比特币ETF的同时,其核心交易业务也面临威胁。Coinbase是大多数比特币ETF资产的托管人,该公司从中赚取费用。Coinbase的投资者关系主管阿尼尔·古普塔(Anil Gupta)表示,该公司认为比特币ETF带来了“净积极效应”,因为这些ETF提高了人们对加密货币的兴趣。

对Coinbase不利的一面是,比特币ETF可以在大多数经纪公司那里免费交易,因此投资者的交易成本低于直接在Coinbase交易比特币,后者收取费用,并在买卖价格上赚取“差价”。此外,随着传统金融公司向其他产品扩张,Coinbase还可能面临费用压力和其他领域的竞争。

目前,投资者似乎认为Coinbase会成为赢家:2月迄今为止,Coinbase上涨了55%,股价触及52周高点,涨幅超过了比特币。

华尔街对数字资产的下一次重大尝试可能会在5月到来,届时,SEC将面临批准或拒绝首批持有以太币的ETF的最后期限。以太币是第二大加密货币,市值为3930亿美元,富达、贝莱德和景顺等公司已申请推出以太币ETF。伯恩斯坦研究公司(Bernstein Research)在2月份发布的一份报告中称,几乎可以肯定这些产品将在明年获准推出。

比特币热潮并没有全面席卷华尔街或基金行业。先锋集团(Vanguard Group)表示不会推出自己的比特币ETF,也不会允许其经纪业务客户交易比特币。先锋ETF资本市场全球主管雅内尔·杰克逊(Janel Jackson)在一篇博客文章中写道:“加密货币更像是一种投机,而不是投资。”他指出,加密货币缺乏现金流或其他投资属性。

投资者维权人士警告称,虽然华尔街可以通过比特币赚钱,但能到赚钱的公司不会很多。投资者倡导组织Americans for Financial Reform的高级政策分析师马克·海斯(Mark Hays)说:“无论比特币是涨还是跌,像贝莱德这样的公司都能赚到钱,它们在这方面的投资,既是出于对比特币市场的信心,也是为了通过充当中介获利,这放大了投资比特币的风险。”

文 | 乔·莱特

编辑 | 郭力群

版权声明:

《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。英文版见2024年2月24日报道“Bitcoin Tops $60,000. The Force Behind Its Recent Surge.”。

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)