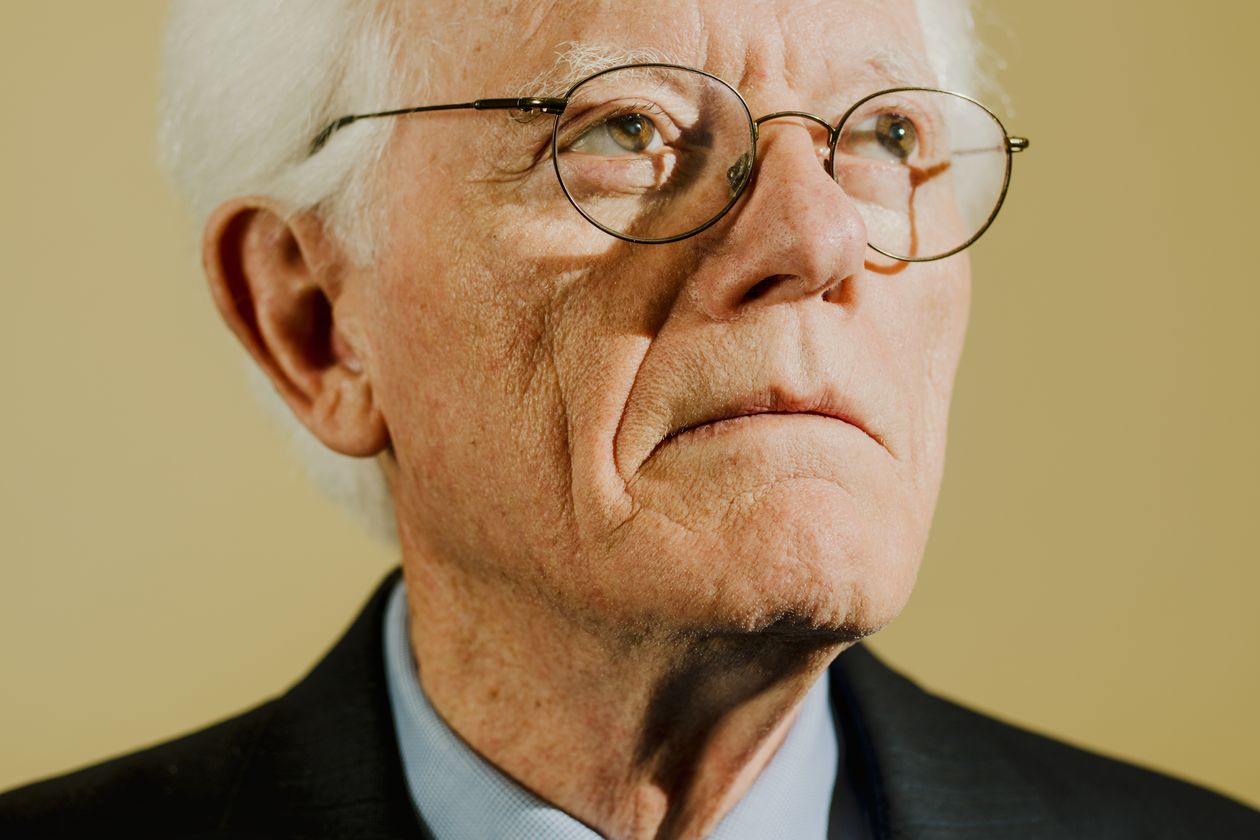

摄影/Heather Sten

彼得·林奇(Peter Lynch)在富达(Fidelity)波士顿总部接受《巴伦》(Barron’s)采访时,慷慨地分享了自己的时间和洞察力。然而,他并没有慷慨地分享他所投资的股票。相反,他分享了他对各个板块的看法和他关于如今股票投资决策过程的观点。以下是我们谈话的节选。

《巴伦》:从麦哲伦基金退休以来,你现在有哪些洞察?

彼得·林奇:经过50年的专业股票投资,一个更加强烈的观点是,成长型股票比非成长型股票更好。顾名思义,成长型股票是销售额真正实现增长的公司。人们将其与利润上升混为一谈,但(如果你只看利润增长)你会把成长性与转机和周期性混为一谈。一家公司可以从亏损到实现2%的利润率,再到12%的利润率,利润增长六倍——但这不是一家成长型公司。

被动管理已经压倒了主动管理。

在吸引资产方面,是的,但不是在富达。乔尔·蒂林厄斯特(Joel Tillinghast,富达Low-Priced Stock基金经理,代码:FLPSX)做到了这一点,威尔·达诺夫(Will Danoff,富达Contrafund基金经理,FCNTX)做到了这一点,史蒂夫·怀默(Steve Wymer,富达Growth Company基金经理,FDGRX)做到了这一点。我们有10到15只基金已经连续10年、15年、20年、25年跑赢了它们的基准。

什么是一家伟大公司的特征?

我最好的股票是那些我不用担心大局的股票。一家拥有更好的优势产品(mousetrap)的公司,一家在非成长型行业中的成长型公司。零售商Stop & Shop和快餐连锁品牌Dunkin’ Donuts是两家非常成功的本土公司。问题是,这个故事有多长?我希望我曾去过阿肯色州,去见过沃尔玛的山姆·沃尔顿(Sam Walton)。沃尔玛上市10年后,它已经是一家成立25年的公司。那时它上涨了十倍。我当时说:“哦,我错过了这个。”然后它涨了50倍。自从我管理麦哲伦基金以来,涂料零售商宣伟(Sherwin Williams)的利润增长了20倍。我们这个小镇的油漆工回去宣伟采购,而不是去家得宝(HD)。为什么我当时没有关注宣伟?为什么我没有花一个小时在那上面?如此难以置信、愚蠢,或者仅仅是懒惰。我当时在没有做调查的情况下以为他们的成长故事快到头了。

你不能在没有根据的情况下得出这些结论。一些槽糕透顶的美国快餐公司在海外取得了杰出的成就。法国有1400家麦当劳。你希望在第二局买入(股票),在第七局卖出(编者注:彼得·林奇将一家公司的成长过程比作一场总共九局的棒球比赛)。那可能是30年。就像那些彻底错判了麦当劳的人一样。他们当时认为他们已经接近故事的终点,但他们忘记了世界上其他70亿人。

你书中的公司名单很奇怪。它们大多数已经被颠覆了。

这就是为什么你应该写下“为什么我持有这只股票?”。股价便宜与好故事不同。华尔街有一个很好的说法:困境过后是更大的困境。在事情好转之前,你需要等待。我投资美国银行(BAC)赚了很多钱。我不是说今天推荐买入这只股票。但是美国银行(在金融危机期间)从18美元跌至7美元。他们不得不大规模地借钱。我当时知道他们不会破产,因为他们拥有1.2倍的零售客户资金。他们有联邦存款保险公司(FDIC)的保护。在那之后,股价上涨了很多。

你今天会给出什么新的建议?

如果你找不到处在“比赛第三局到第五局”的成长型公司,那么看看那些出现转机的公司,形势特殊的公司,以及回到周期性公司。现在成长型公司确实不多。这是一个危险信号,因为所有的资金都流入了(少数几家公司)。这种做法到头了。如果这种趋势再持续几年,我会感到害怕。

你对“独角兽”公司有什么看法?

这在如今有很大的不同——公司保持私有化的时间要长得多。下一个谷歌可能会再保持私有十年。这使得(个人投资者)更难投资。当它们上市的那一天,已经有上千家机构在关注,而且它们的估值可能相当合理。富达可以将5%的资金投入这些公司。公众无法这么做。我宁愿看看那些已经存在很长时间的公司。

你喜欢哪位CEO?

萨蒂亚·纳德拉(Satya Nadella)真正扭转了微软(MSFT)的局面。美国家庭人寿保险公司(AFL)的丹·阿莫斯(Dan Amos)是除沃伦·巴菲特(Warren Buffett)之外任职时间最长的CEO。此外,你怎么能忘了克莱斯勒(Chrysler)已故的前CEO李·艾柯卡(Lee Iacocca)呢?

现在的机会在哪里?

我正在关注那些目前表现糟糕、但由于某种原因会变得更好的行业。航运。如果你想买一艘船,你需要等上两三年。人们已经很长时间没有订购船只了,因为当一艘船造好时,价格可能会再次下降。

能源服务业糟糕透顶,但未来一两年可能会出现重大转折。石油行业很有意思。从长远来看,太阳能和风力发电真的有前景。但是你需要天然气和石油来过渡。每个人都认为世界将在未来20年或明年不再使用石油。中国明年可能售出500万辆电动汽车,但他们也可能售出1700万辆内燃机汽车。他们没有需要淘汰的旧车。世界上还没有电动飞机。短期内,液化天然气和液化石油气可能卡车柴油燃料。我在买入那些我认为不会破产的公司的股票。他们必须在接下来18到24个月左右不会破产,否则我没有兴趣。

我们能问一下是哪些公司吗?

不,我不能再推荐股票了。

你还想让投资者知道什么?

如果你要投资,你必须遵守某些特定规则。如果你想滑雪,你应该去初级雪道学习如何停下来。 这不会让你成为奥运会的滑雪选手,但在之后的某些情况下,你会比世界上像富达这样的专业投资者有优势。你可能在水泥行业工作,突然间订单增加。你可以看得更清楚。我希望每个投资个股的人都能明白一件事,那就是他们必须理解那家公司的故事,以及这家公司将会步入正轨的五个理由。如果你不能说服一个8岁的孩子你为什么持有一只股票,你可能就不应该持有它。在你查看一家公司财务状况之前,不要投资这家公司。如果你读完了五年级,你就能应对这里面的数学问题。

谢谢你,彼得。

翻译 | 小彩

版权声明:

《巴伦》(barronschina)原创文章,未经许可,不得转载。英文版见2019年12月20日报道“Peter Lynch Draws on 50 Years of Stock-Picking to Find Growth Opportunities in Today’s Market”。

(本文内容仅供参考,投资建议不代表《巴伦》倾向;市场有风险,投资须谨慎。)