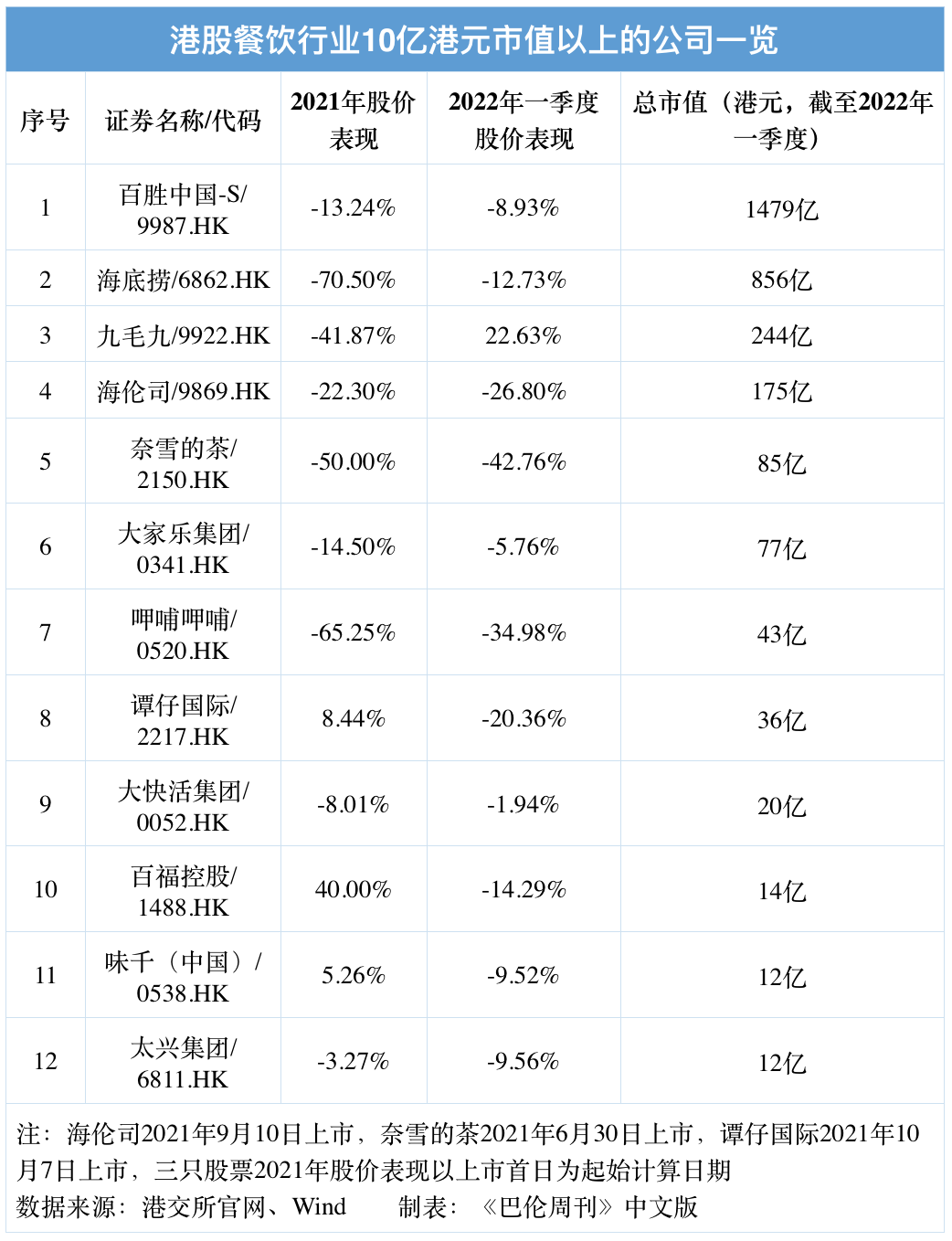

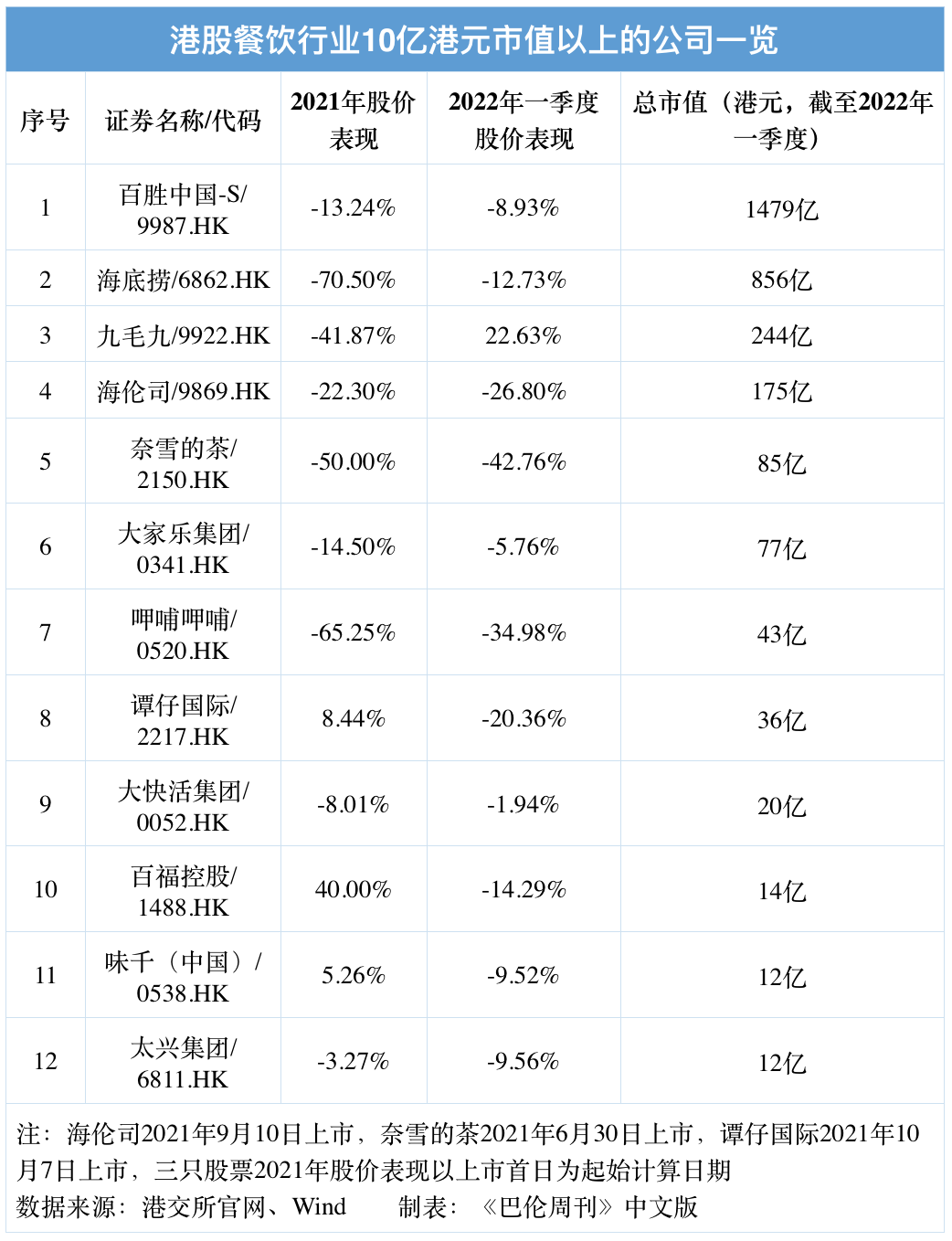

4月11日,港股餐饮股大跌,九毛九和海伦司跌超10%,海底捞跌9.6%,呷哺呷哺跌7.8%。但仅用了一天,该板块就收复失地,整体翻红。今天(4月12日),海伦司、九毛九、海底捞分别大涨12.9%、9.9%和9.9%。一跌一涨之间,你或许很想知道,餐饮股何时才能从短暂反弹中等到真的趋势反转。答案或许仍不明朗。2022年第一季度,在总市值10亿港元以上的港股餐饮股中,仅有九毛九股价上行,涨幅达22.63%;该公司2021年78.8%的营收来自旗下品牌太二酸菜鱼。港股餐饮板块的跌势并非两三天,绝大多数个股没有九毛九这般好运。海底捞、呷哺呷哺、奈雪的茶等热点公司在2021年饱经大跌后,今年依然留不住市场的胃。

过去,餐饮消费的高度确定性曾是这些公司的底气;但疫情的反复、消费降级的苗头和消费者个体的具象选择差异,令行业景气暂时模糊、稀薄,映射到了基本面上,我们看到的是:百胜中国的餐厅利润率从2020年的14.9%下降至2021年的13.7%。受疫情影响,公司决定终止运营中式快餐品牌东方既白,计划在2022年永久关闭其所有门店;

海底捞2021年亏损人民币41.61亿元,翻台率从上一年的3.5落至3.0,同期顾客人均消费从人民币110.1元减少至104.7元;

海伦司由盈转亏,2021年录得年内亏损2.3亿元,单个直营酒馆日均销售额从2020年的人民币10900元下滑至2021年的9200元;

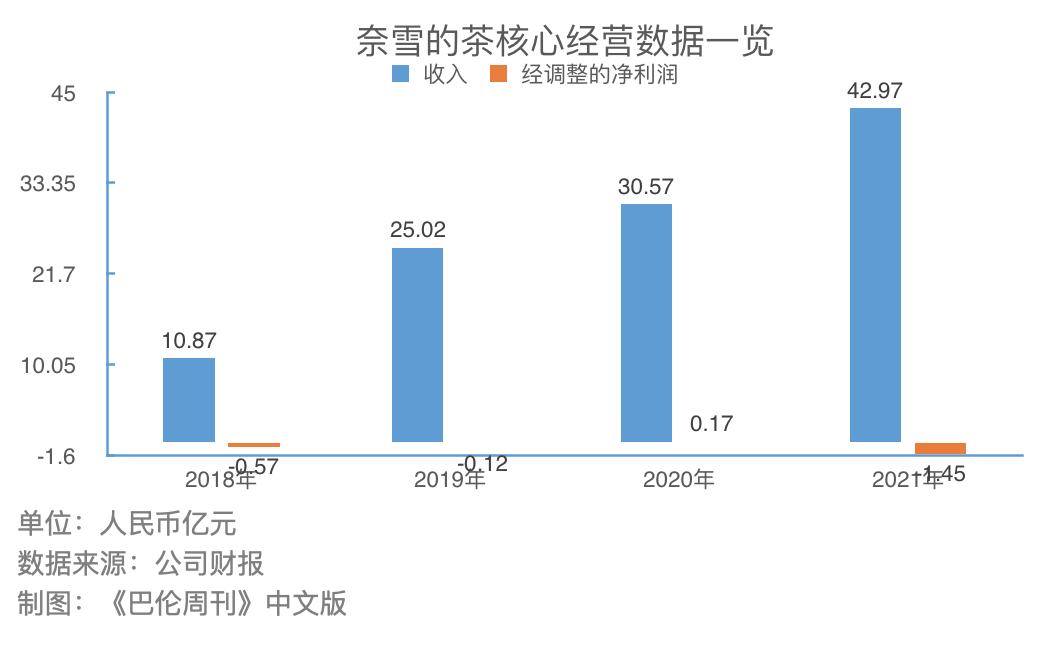

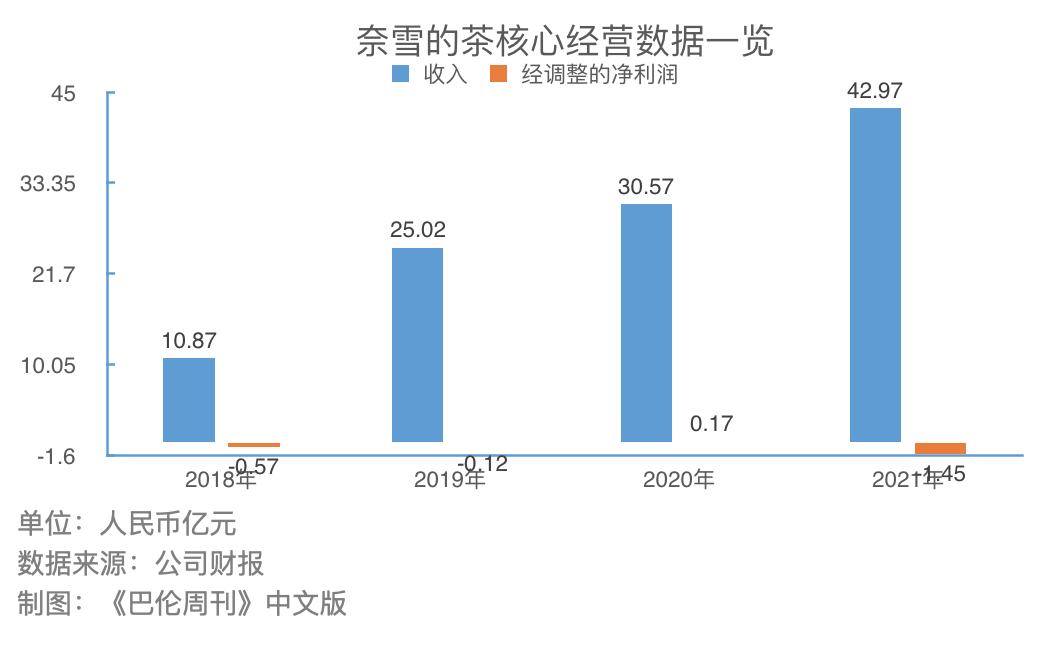

奈雪的茶经调整的净利润由2020年盈利人民币1660万元变为2021年亏损1.45亿元,2021年经营活动所得现金净额同比下降约11.1%。

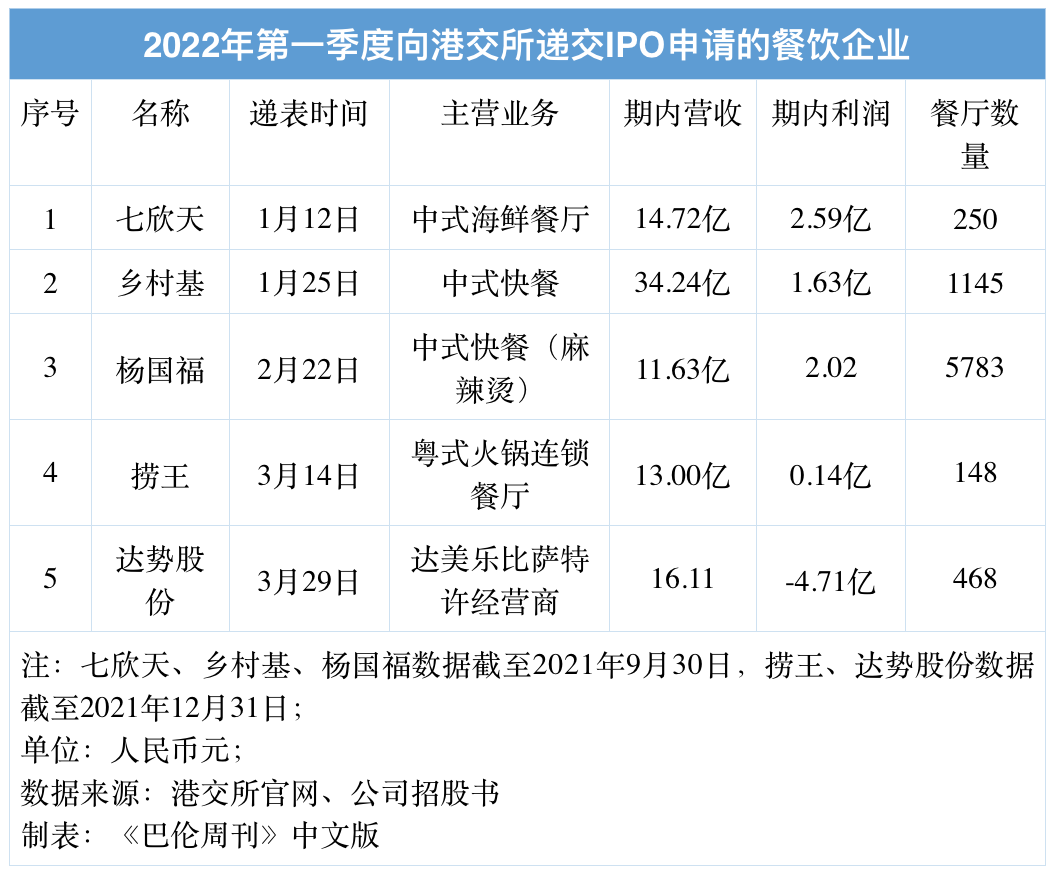

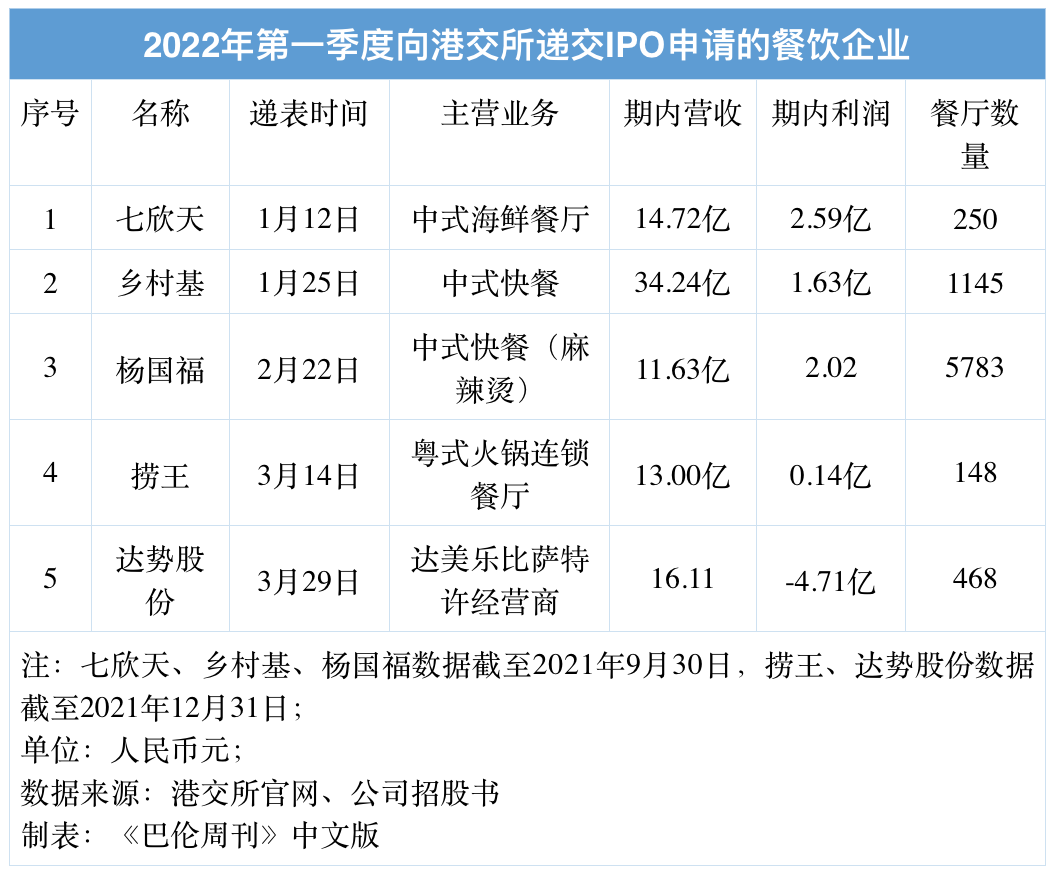

在现阶段,基本面的客观下滑令市场很难重振餐饮股的估值信仰。但在油煎火燎的行情面前,仍有不少企业毅然奔赴二级市场。绿茶集团有限公司2021年两度闯关失败,今年3月披露聆讯后招股书,失效后又于4月8日再度递表。与它一道,还有七欣天、乡村基、杨国福、捞王、达势股份等五家公司排队取号。它们之中,谁能缔造下一个海底捞式的传说,谁又能像九毛九一样逆势回暖?国金证券3月的研报写道:“在如今创意易被复制、客流易被分流的行业状况下,提升顾客长期复购率、延长企业生命力显得尤为重要。我们持续看好有成瘾性、标准化程度高、社交属性较强的品类,如咖啡、酒馆火锅等;以及新品牌孵化能力强、供应链完善.组织管理领先的平台型餐企。”外部环境的干扰褪去后,投资者若有耐心,仍可静待港股餐饮板块重返昔日的烈火烹油。只是,某些名字也许很难回归这场盛宴。

疫情已经是一个令人颇感疲倦的话题了,但它始终是一把插在餐饮行业心尖的匕首,不拔掉便疼痛难耐,拔掉了或许会血流如注——如果短期内疫情无法结束或超过预期地反复,餐饮企业承担的,不单是线下门店开关之间的营业额流失,还有来自原材料成本上涨和供应链中断的压力。如果乐观至极地畅想,疫情彻底结束,餐饮企业能够回血如初吗?答案远没有假设乐观。穷尽疫情重塑社会的末梢,是消费者个体心智的变化,包括消费理念的升级与消费行动力的降级。一种可能的情况是,在人均消费80元的太二酸菜鱼和104.7元的海底捞之间,顾客变得更倾向于前者;然后盘算着,省下来的20块钱刚好可以去奈雪的茶喝一杯降价版的“霸气葡萄”,或者直接回家泡茶喝、削水果吃。另一种情况是,消费者仍然愿意花200块吃一顿火锅,但小红书上的“网红火锅”兴许比海底捞的小零食、西瓜和番茄汤底更具吸引力,因为在相差无几的消费支出下,前者能换来更多朋友圈点赞。——无论哪种情形,最终皆指向餐饮企业竞争环境的基线在下移。3月17日,摩根士丹利发表研报指出,因疫情导致部分城市餐厅暂停运营,下调对今年上半年餐饮行业营业额的预期;火锅业竞争加剧,对餐厅运营商复苏带来不利影响。因此,该行分别下调了九毛九、海底捞和呷哺呷哺2022年净利润预期,维持九毛九和海底捞“增持”评级,但目标价分别由23港元降至20港元、26港元降至17港元;将呷哺呷哺评级从“与大市同步”下调为“减持”,目标价由5.7港元下调至2.5港元。回顾2020年疫情之初,在新冠无差别影响下,九毛九成为了唯一的例外;当时不少声音坚信疫情后消费的报复性反弹将足够快地到来,九毛九逆之而为,放慢了整体开店步伐。更为保守的扩张之路,帮助九毛九取得了相对稳健的基本面表现。

显然,这是顺应消费者心智的一步棋,即采取相对缓慢的扩张速度,等待消费者返回餐厅吃饭的脚步。这步棋为九毛九赢得更大的生存空间。而另一些公司的门店扩张直指经营成本上涨,在疫情反复冲击下,进一步放大了盈利压力。在最新的财报中,九毛九的同店销售表现与同业相比尤为突出:2021年九毛九和太二的同店销售额分别增长24.5%和5.7%;同期百胜中国为-1%、海底捞为1.59%、呷哺呷哺则为-8.3%。但投资者不能据此武断九毛九没有任何风险;相反,一些餐饮行业的共性问题均在九毛九身上有所体现,例如,翻台率有所下滑,多品牌扩张难度大等。《巴伦周刊》中文版认为,九毛九今年迄今的股价表现,是其过去一年业绩韧性的反馈,市场还需要逐步追踪2022年的经营数据,以验证它的成长逻辑和公司质地。瑞信3月25日的研报将九毛九今明两年的盈利预期分别下调9%和8%,认为门店扩张步入正轨,翻台率和同店销售恢复较弱,但表现仍优于同行,利润率亦具韧性,虽然收入增长仍取决于疫情,但严谨的扩张战略和健康的门店政策应继续支持其在同行中的表现,维持“跑赢大盘”评级,目标价由22港元下调至21港元。现实迄今如此,消费者还没有成群结队回到餐厅。一些巧手的食客已重新习惯在家自给自足,一些人尝到了预制菜的甜头;而外卖,已经从堂食的补充,成为了餐饮业内权重更高的业务板块。这些年满街穿梭的外卖骑手,早给人“外卖成刚需”的直观感受。不过在商家一端,却是另一个故事。从美团研究院去年发布的《中国餐饮商户数字化调研报告》来看,餐饮行业数字化服务的渗透率并不高;作为餐饮商户数字化主要形式的外卖,渗透率仅为14%,反馈出一些餐饮企业的态度。(关于外卖业务到底赚不赚钱,舆论已有诸多争议,本文无意解剖平台、商家、骑手、消费者之间的博弈。那本是另一个商业故事)。一个愈发显性的事实是,餐饮行业曾希望外卖渠道有助于压减成本,却发现建设外卖APP上的一个小方块,花的钱未必比一间线下门店少;并且,同一份菜品,在外卖渠道赚的钱也可能比堂食更少。餐厅如不依赖外卖平台,另一种操作是打造自营外卖服务。典型的代表是3月29日向港交所递交招股书的达势股份。达势股份运营的达美乐比萨,是一家以外卖为主要业务模式的餐饮品牌。1973年,达美乐比萨就已经推出了30分钟比萨送达服务。达势股份也因此将自己定义为“外送专家”。招股书显示,2019年至2021年,外卖订单产生的收入分别为人民币5.86亿元、8.22亿元和12亿元,分别占当期总营收的70.0%、74.5%和73.2%。但达美乐比萨的“外卖基因”,也改变不了餐厅自营外卖服务需要更高投入的事实。2019年至2021年,达势股份的亏损不断扩大,分别达人民币1.82亿元、2.74亿元和4.71亿元,是前述五家冲刺港股IPO的餐饮企业中唯一一家连续三年录得净亏损的公司。达势股份的招股书还特别提到,IPO所筹资金将在未来用于提升“技术能力”,包括升级订购系统、加强门店运营及办公管理系统、增强信息安全管理和持续改进信息技术基础设施。看上去,有点像是一家披着餐饮外衣的外卖公司。对全行业而言,达势股份IPO的借鉴意义有限。它的运营模式并非众餐厅可以轻易效仿,外卖比萨和外卖火锅,不是同一项技术活。2021年,百胜中国的外卖收入占比仅从上一年的30%增长到32%,海底捞的外卖服务收入甚至从2020年的人民币7.18亿元缩窄至7.06亿元。可以预见的是,餐饮业还会继续讲外卖业务的故事。弗若斯特沙利文的报告称,2020年至2025年,中国外卖行业规模预计将以20.9%的复合年增长率增长至人民币18497亿元,届时外卖渗透率预计将达24.3%。其结果可能是,运营成本增加叠加其他因素倒逼餐饮企业的资本化,二级市场或将迎来一桌大餐。从2021年的成绩单不难看出,尽管多数企业都实现了营收同比增长,且纷纷提及外卖业务的拓展,但这些公司的业绩韧性,仍在更多依靠堂食业务数据。因此,至少目前,外卖业务还不是餐饮业提升经营效率的答案。在原材料、供应链、销售渠道的种种趋同下,行业最终难逃价格竞争。

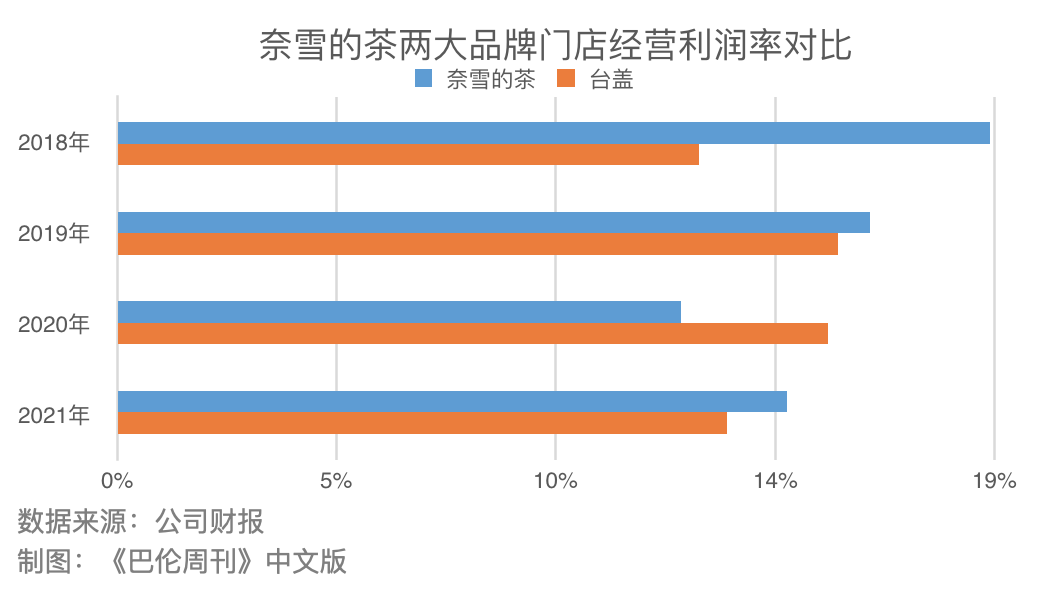

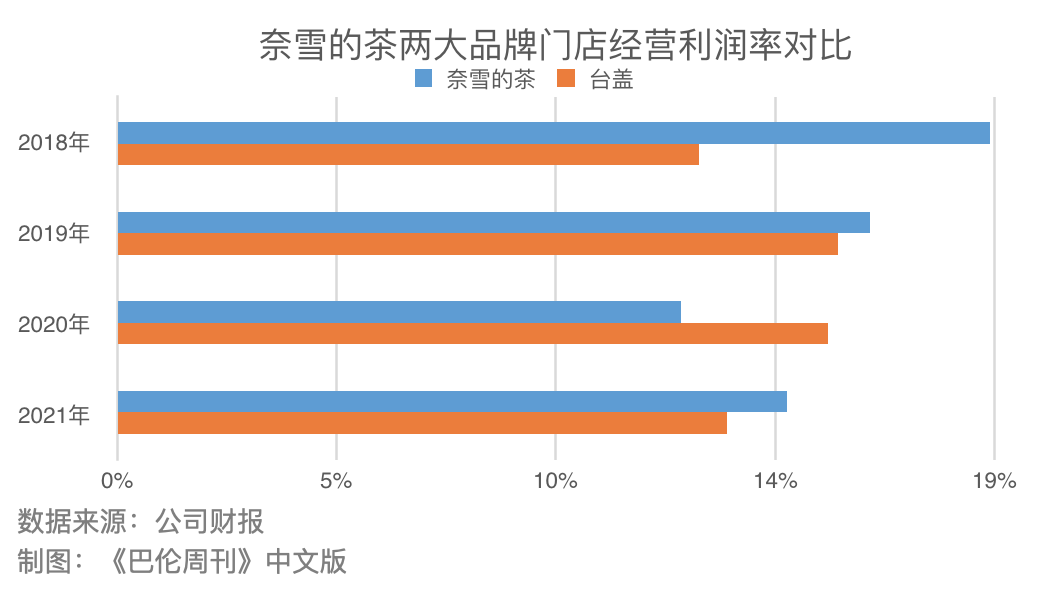

过去,人们甚少看到行业层面的餐饮价格战,原因不外乎行业格局分散,消费者众口难调,餐馆各有受众。而今,供应链的完善和中央厨房的推广,让标准化的连锁餐饮企业占据了越来越多的市场份额。一个不太显眼的相关变化是,连锁餐饮企业的龙头效应也在助推供应链和中央厨房的头部聚集,而这极有可能带来另一种结果;消费者在一些非连锁餐厅吃到的食物,其实与连锁餐厅并无二致。如此一来,主动权将回到消费者这边——既然都是近似的食物,那为什么不去更实惠的餐厅吃?一个众所周知的例子,是海底捞在2020年时从涨价到因涨价道歉,仅仅用了四天。最新的故事,发生在新式茶饮行业里。2022年年初起,奈雪的茶的最大竞争对手喜茶完成了对大部分产品的调价,并承诺今年内不再推出“3字头”价格的新品。3月17日,奈雪的茶宣布多款产品降价,降幅在1至10元不等,价格最低的饮品仅为9元/500ml的纯茶,最贵的为29元/650ml的霸气鲜果茶;不仅如此,其招牌的软欧包在部分门店推出了mini款,价格亦有不同程度的下调。高端新式茶饮“自降身段”的原因有很多。但桎梏于极为相似的供应链、产业链、销售链之中,任何一家品牌都因产品的同质化而被削弱了竞争力。除非你是奶茶资深品鉴家,否则在芝芝莓莓和霸气芝士草莓对你来说并没有什么不同(或许你连这两个产品分属哪个品牌都未必清楚)。而自降身段本身,说明高端茶饮品牌的更优质原料、更高研发投入,对后疫情时代的多数消费者已不具吸引力。从2018年至2021年,奈雪的茶录得年内亏损分别为人民币6972.9万元、3968.0万元、2.03亿元和45.26亿元。而剔除公允价值变动等因素,奈雪的茶2021年调整后亏损人民币1.45亿,同比由盈转亏。奈雪的茶股价在去年腰斩,今年一季度又近乎再度腰斩。

奈雪的茶的子品牌台盖,目标受众包括对价格更为敏感的学生和年轻上班族,2020年年报显示,其产品平均标价16元,远低于奈雪的茶的27元。2021年的业绩公告显示,台盖的门店经营利润率从上一年的15.4%降低至13.2%,员工成本占收益比重为27.8%,亦高于奈雪的茶的25.8%。可见,更便宜的奶茶未必经营压力更小。

这种潜在的价格内卷,还不仅仅发生在同类细分业态之内。《巴伦周刊》中文版曾在报道中指出,百胜中国扩张咖啡业务,即在一定程度上介入了国内咖啡市场的竞争。截至2021年12月31日,百胜中国旗下的COFFii & JOY和Lavazza分别开设了36家、58家门店,同比分别减少6家、增加54家;该公司的目标是,到2025年开设1000家Lavazza门店;仅以2021年的扩张速度来看,这个目标难度不小。行业价格战的一部分成因,还在于企业谋求覆盖更广大的消费群体,以支撑门店的加密扩张。仍以茶饮行业为例,浙商证券的研报认为,标准化和数字化正在赋能新茶饮行业,高端品牌凭借多维优势,有望掘金下沉市场。近年来,聚焦不同价格带的茶饮品牌百花齐放,尤其是初始定位在高端市场(产品单价普遍在20元以上)的茶饮品牌,已在产品力、运营力、品牌力等多个维度积累了显著的优势,目前在零售额市占率和心智占有情况均有靓丽表现。考虑到国内中低端茶饮的市场空间(80%)远大于高端市场(20%),高端品牌双龙头喜茶、奈雪的茶正在尝试通过降价策略,打入大众市场。该机构亦指出,价格带下沉的风险在于,吸引消费者的同时也带来“是否降价也减质”的质疑,可能损害品牌价值。其次,降价带来的利润下降和用户增长能否对冲的风险也不可忽略。有数据揭示了行业的纠结:2021年中国注册餐企316.7万家,吊注销餐企88.5万家,进入与出清速度双创新高。(1)餐饮行业本身进入壁垒较低,部分餐企或对疫情恢复速度持过于乐观的判断,未能把握好开店节奏;(2)老店线上转型难度较大,网红店壁垒低、稀缺性较难维持。这两种现象拔高了企业对资金的需求,令资本化成为必然选择。从火锅、小酒馆、新式茶饮到中式快餐、麻辣烫、比萨,投资者未来在二级市场上能点到的“菜”会越来越多样。今年一季度,七欣天、乡村基、杨国福、捞王、达势股份等五家公司递交了港股IPO申请。

西部证券在题为《疫情背景下如何看待我国餐饮品牌的未来发展?》的深度报告中指出,因疫情冲击,中国餐饮行业正经历艰难时刻,品牌餐饮疫情背景下经营恢复相对缓慢,门店盈利脆弱性缺点充分暴露。但该机构认为,品牌连锁餐饮最困难的时期或正在过去:(1)从外部环境来看,线下客流和消费意愿仍较疫情前存在较大差距,未来随着疫情的好转,线下客流量的恢复、居民在餐饮服务业消费支出的进一步加大,将对门店翻台恢复形成有力支撑。(2)中长期来看,中国本土连锁餐饮品牌门店下沉仍存在较大空间,三四线市场租金、人工成本优势下显示出更好的盈利能力。(3)从组织管理变革来看,回顾海外餐饮巨头发展历史中的危机和困境反转,调整开店节奏、强化内部管理和考核、升级品牌营销、迭代产品等均是摆脱困境的主要方法,值得中国餐饮行业借鉴。该机构建议重点关注九毛九、海底捞、海伦司、奈雪的茶、呷哺呷哺。国信证券(香港)认为,股价深度回调后,港股餐饮行业投资价值初显,相信疫情对社会经济活动的干扰有望逐步减弱,餐饮服务行业景气度有望提升。建议重点关注九毛九、海伦司,密切关注海底捞的“啄木鸟”计划及经营改善情况。华泰证券也建议关注海底捞的“啄木鸟”计划。该计划启动于2021年11月,意在采取有力措施确保扭亏为盈;该公司重新规划了餐厅经营管理的层级结构,明确了对于餐厅内部监督和引导的责任;华泰证券认为,海底捞在坚守公司文化的同时,正实施更严格的绩效评价体系,以实现优胜劣汰。截至2021年底,海底捞已永久关闭260家、暂时关闭32家业绩不佳或密度过高的餐厅。国金证券4月5日的研报建议,全年重点关注单店模型高效、全国化拓店较快推进的九毛九、海伦司,同时关注火锅品牌的困境反转机会。《巴伦周刊》中文版认为,门店数量增速、同店销售额、单店盈利模型等,仍将是影响餐饮企业估值的主要因素,而这些维度的提升,都需要公司在新的竞争环境下,改善组织结构与管理机制,重新找到增长空间。重点公司翻台率指标的修复,将是行业困境反转的信号之一。(本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。)春日送礼,巴伦邀你免费读书!

当前市场风谲云诡,病毒异化肆虐全球,俄乌局势未稳,美国通胀高企加息迫在眉睫,A股港股动荡不定。投资者正在接受着一场极其严峻的心理考验,是信心十足地继续持有、逢低买进,还是及时止损、悬崖勒马?

《止损》这本书或许能给你一些答案。《止损》是畅销美国20年,交易心理学里程碑之作,是投资人必读经典。本书作者以亲身经历告诉我们应该如何建立一个简单的决策框架,从而在交易中避开心理陷阱,保持清醒头脑,将可能的亏损控制在最低。

本周四晚19点,《巴伦周刊》中文版撰稿人、巴伦中国50本投资必读书单推荐人彭韧将跟大家一起阅读这本足以改变你投资生涯的经典之作。

扫描海报二维码,免费预约本次读书活动。