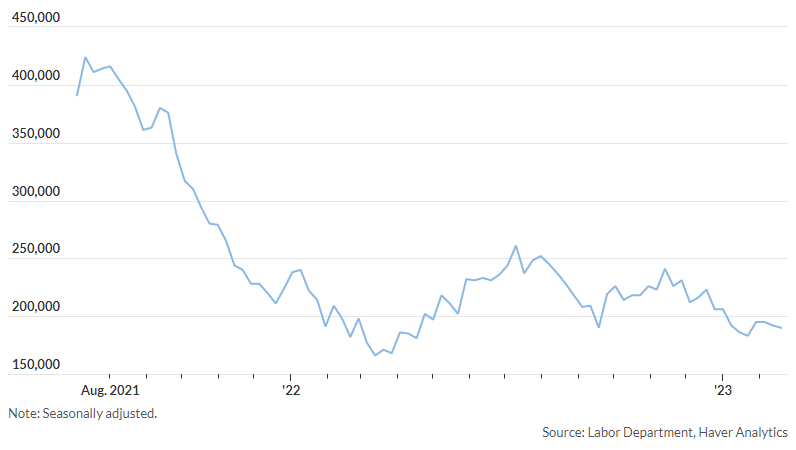

自去年以来,美国经济的增长速度已经放缓,亚马逊、戴尔和迪士尼等大公司纷纷宣布裁员,经济衰退的可能性正在上升。 然而,劳动力市场仍然十分紧张,企业仍在招聘,而且很难找到合适的员工。拿失业率来说,今年1月,美国失业率降至3.4%,创下54年来低点,而且失业率几乎没有上升的迹象。反映企业裁员情况的首次申请失业救济人数也处于历史最低水平附近。 上一次失业率如此之低是在1969年(阴影处为经济衰退期)经济学家把这种现象称为“劳动力囤积”(labor hoarding)。牛津经济研究院(Oxford Economics)首席经济学家瑞安·斯威特(Ryan Sweet)说:“虽然一些企业正在裁员,但还有许多企业选择缩短员工工作时间,让他们留下来,而不是选择裁员。” 换句话说,即使在经济困难时期,企业也只是在别无选择的情况下才会裁员。总的来说,它们正在避免采取大规模裁员的惯常做法。 为什么?首先,许多商界领袖认为,经济可能会在今年晚些时候好转,特别是如果欧洲和亚洲经济继续反弹的话。 供应管理学会(Institute for Supply Management)商业调查委员会负责人蒂莫西·菲奥里(Timothy Fiore)说:“为了给预期中下半年的增长提供支持,许多企业选择维持目前的劳动力水平。” 劳动力短缺是另一个重要因素。企业在招聘方面遇到了巨大的困难,因此不愿意解雇那些一开始就很难找到的员工。 对于制造业岗位和其他高技能职业来说尤为如此,这类职业的潜在人才库几十年来一直在萎缩。供应管理学会非制造业商业调查委员会负责人安东尼·尼夫斯(Anthony Nieves)说:“高质量的熟练劳动力一直很热门。” 以服务为导向的企业的情况可能有所不同,尤其是那些依赖低技能劳动力的企业,如零售商和餐馆。通常来说,填补这类空缺职位更容易,尼夫斯说,到目前为止,他还没有看到这类职位有劳动力囤积的迹象。然而,即使是低技能行业也面临填补空缺职位和维持现有就业水平的巨大压力。疫情暴发三年后,零售、休闲和酒店业的就业仍未恢复到疫情前水平,与此同时,美国人口增长了几百万,对这些服务的需求也升至历史新高。 家得宝最近下调了盈利预期,但该公司发布公告称,明年将在工资和福利方面投入10亿美元。 杰富瑞(Jefferies)货币市场经济学家托马斯·西蒙斯(Thomas Simons)最近在发给客户的报告中说,越来越多的证据表明企业正在囤积劳动力。他写道:“最重要的是,劳动力供应没有出现明显增加,而且没有证据表明这种情况会很快发生变化。”如果收入大幅下降,利润疲软,企业最终将选择裁员。自2023年初以来,许多科技公司已经宣布裁员,裁员总数超过12万人。 然而,大多数被解雇的人并没有被计入失业数据,进一步让人迷惑不解。一些观察人士猜测,科技公司的员工被解雇后会获得一大笔补偿金,他们可以用这些钱生活,或者他们很快找到了新工作。

很少有经济学家认为失业率会在未来一两年升到4%以上,更别说5%了。失业率以这样相对较小的幅度上升将是一种非常罕见的情况,尤其是如果美国经济像许多经济学家预测的那样遭遇温和衰退的话。自20世纪60年代以来,在经济衰退期间或衰退后,失业率只有一次保持在6%以下。 正在通过加息对抗高通胀的美联储认为,强劲的就业市场是应对潜在衰退的一剂解药。加息放慢了经济增长速度,从而压低通胀,但加息也加大了经济萎缩的可能性。 然而,紧张的劳动力市场也在推动工资以40年来最快的速度上涨,可能导致谁都不愿意看到的工资-物价螺旋上升,如果出现这种情况,美联储要想遏制通胀就更难了。 最理想的情况是,美联储放慢了经济增速,力度足以抑制通胀,同时没有引发大规模裁员。Bank of the West首席经济学家斯科特·安德森(Scott Anderson)说:“华尔街对‘金发姑娘’(即高增长和低通胀并存的局面)的期待很快就会落空。”文 | 杰佛里·巴塔什(Jeffry Bartash)《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。英文版见2023年3月6日报道“U.S. unemployment is falling even as the economy slows. What the heck is going on?”。(本文内容仅供参考,投资建议不代表《巴伦周刊》倾向;市场有风险,投资须谨慎。)