估值达2100亿美元,SpaceX还拥有特斯拉失去的三个优势

文 | 巴伦周刊

编辑 | 曹妍

2024-07-01 11:33:27

基于标普500指数及其未来收益,SpaceX的估值并不昂贵。

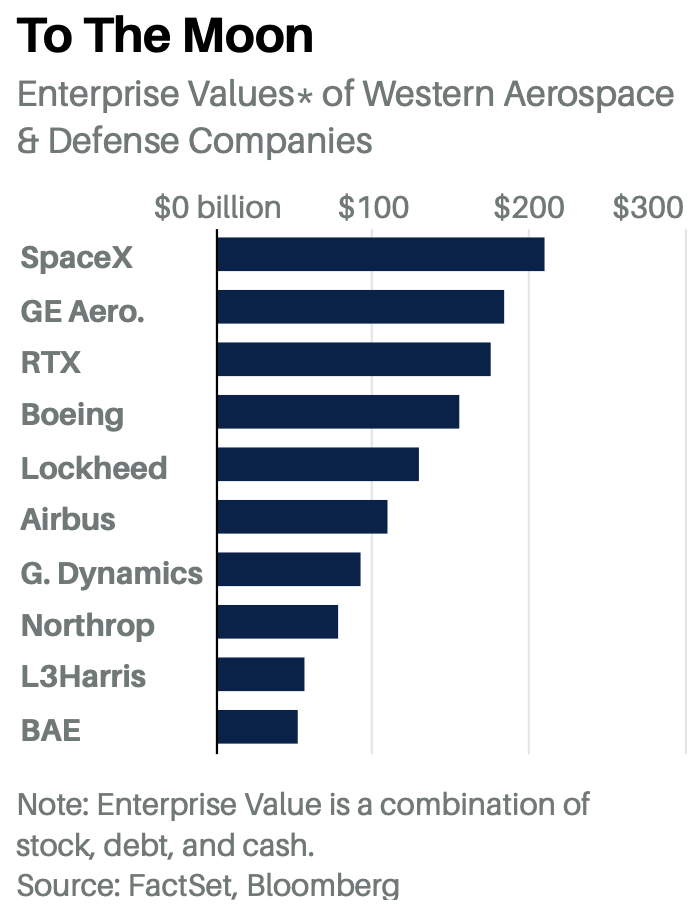

SpaceX估值正在持续增长。美东时间6月26日,彭博社(Bloomberg)参考股票交易量统计显示,SpaceX估值已经达到2100亿美元——高于去年末出售内部股票时的1800亿美元,使其成为全球最具价值的航空航天公司。当然,SpaceX仍为私人持有企业,股票无法在交易所流动。不过,公司允许投资者和员工持股并交易股票。部分员工希望筹集一些资金,也就是上文所述情况。凭借2100亿美元估值,SpaceX位居航空航天行业榜首,领先于排名第二的通用电气航空航天(GE)——包括股票、债务在内估值约为1860亿美元。雷神技术(RTX)、波音(BA)、洛克希德马丁(LMT)跻身前五。 SpaceX可以通过向小部分投资者出售新股来筹集资金。不过,公司并没有现金流压力。Baron Capital副总裁、投资组合经理大卫·巴伦(David Baron)表示,SpaceX的自由现金流为正。SpaceX约占Baron Capital成长基金组合的9%。SpaceX的收入来自两部分:一是火箭发射,用以运载太空站货物和NASA(美国国家航空航天局)宇航员;二是星链(Starlink)业务,通过Wi-Fi服务产生现金流。今年初,星链总订阅数达到270万。根据服务定价,星链每年可产生50亿美元以上的经常性收入。过去几年,订阅数几乎以每年翻倍的速度增长,当前数量可能超过300万。埃隆·马斯克(Elon Musk)同时经营着SpaceX和特斯拉(TSLA)——这意味着,他拥有全球最有价值的汽车公司和航空航天公司。两家公司的崛起都非常迅速——特斯拉只有21年历史,而市值排名第二的丰田汽车(TM)成立于1933年;SpaceX的历史有22年,通用电气航空航天(原为通用电气下属公司,2024年4月拆分独立上市)则诞生于1919年。从发射频次来看,SpaceX共计发射360次;NASA执行了135次任务;波音和洛克希德马丁的合资企业联合发射联盟(ULA)发射次数为155次。今年至4月初,SpaceX已将36枚火箭送入轨道——超过全球其他地区的发射数量32枚。甚至可以说,SpaceX的竞争优势已经超过特斯拉——公司开创性地打造了可重复使用火箭,通过技术迭代进行革新。除了发射火箭,2023年,SpaceX运载约80%到达轨道的有效载荷;同年特斯拉电动汽车销量在全球市占率约20%。更重要的是,SpaceX还在快速成长并扩张盈利能力;而特斯拉却不能这样预期了。摩根士丹利(Morgan Stanley)分析师亚当·乔纳斯(Adam Jonas)预计,2024年,SpaceX总销售额将达到130亿美元,同比增长约54% ;预计到2035年,公司销售额将达到1000亿美元,未来10多年的年均增速约20%。其中,星链业务在2035年将占SpaceX预期收入的近四分之三——从2024年的80亿美元增长至2035年的740亿美元,其余为火箭发射收入。同时,乔纳斯相信SpaceX能够在2024年实现盈利——运营利润近10亿美元,净利润约7亿美元。2035年,SpaceX的运营利润将达到约360亿美元,净利润约270亿美元;运营利润率将从8%左右升至35%。华尔街对特斯拉的估值没有那么长远,但其成长性一直在下降——预计2024年汽车销量约185万辆,相比2023年(180万辆)仅小幅增长。乔纳斯认为,2024年,特斯拉运营利润率约为8%左右——远低于2022年的17%。按照乔纳斯预测,SpaceX估值(2100亿美元)约为2035年净利润(270亿美元)的7.7倍。如果标普500指数未来11年收益以历史速度增长,其市盈率约为2035年预期收益的7.7倍。基于两组数据,SpaceX估值并不昂贵。不过,普通投资者何时有机会买入SpaceX还是一个悬而未决的问题。马斯克曾表示,当Wi-Fi业务能够产生可预测的现金流时,他会考虑出售星链股份。机会或许近在眼前,也可能在遥远的未来。投资者能做的,也唯有耐心等待。《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)