得益于汽车智能化渗透率提升,一批智驾企业于近期开启集体IPO——仅在6月,就有至少4家公司推进上市进程。

在此过程中,智能车型价格下探、算力需求不断增长,对车规级计算芯片提出更高要求,让黑芝麻智能和地平线站到了本轮热潮中央。

3月22日二次递表后,黑芝麻智能于6月12日通过港交所聆讯,向“智驾芯片第一股”发起冲刺。同一时期(3月26日),地平线也向港交所递交IPO申请。同为智驾芯片独角兽、同样聚焦车规级SoC(系统级芯片),两者也被拿来进行全方位对比。

由于市场处于商业化初期,黑芝麻智能和地平线在过去三年面临持续亏损,且公开融资定格在2022年,亟待上市筹资“回血”。目前,黑芝麻智能估值约为150亿元,地平线估值约为600亿元——二者差异主要来自收入规模等指标差距。

亏损背后,折射出国产SoC产业的资金压力、技术壁垒,以及市场激烈的竞争生态。招股书中,黑芝麻智能和地平线都将“规模化”放在核心位置。二者谁能年内率先上市、如何探索出一条突围路径,将为后来的国产智驾企业提供参考样本。

商业应用仍在初期

工信部在《国家汽车芯片标准体系建设指南》中,将汽车芯片分为10大类,包括控制芯片(MCU)、功率芯片、传感芯片等,以及计算芯片(SoC)——即黑芝麻智能主要产品,包括华山系列高算力SoC和武当系列跨域SoC。地平线SoC主要为征程系列。

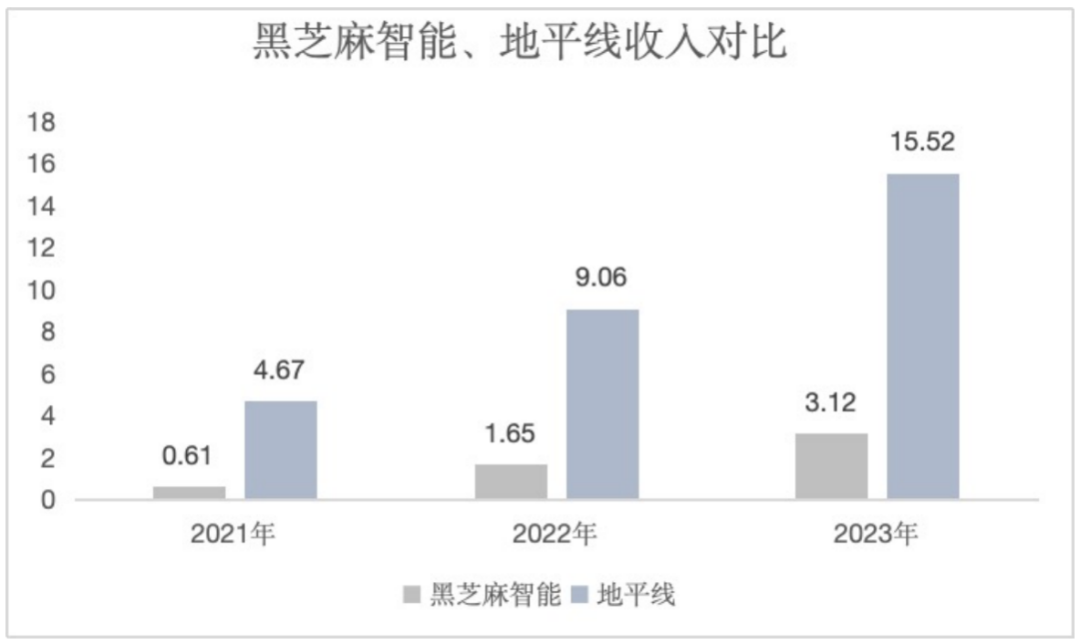

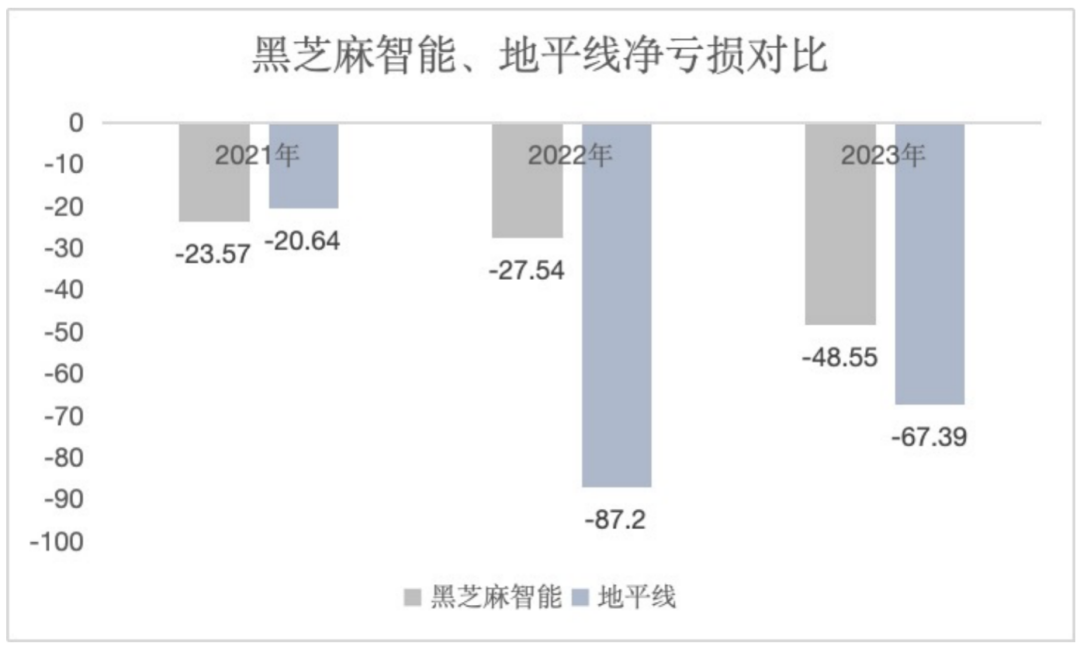

2021-2023年,黑芝麻智能收入依次为0.61亿元、1.65亿元和3.12亿元;净亏损达23.57亿元、27.54亿元和48.55亿元。这是因为开发智驾SoC需要大量资金投入——期内研发支出占到经营开支的比重为78.7%、69.4%和74.0%。

相似的情形发生在地平线身上。招股书显示,2021-2023年,地平线收入为4.67亿元、9.06亿元、15.52亿元,净亏损为20.64亿元、87.2亿元、67.39亿元;研发开支占比为68.3%、73.7%和75.4%。

对比来看,地平线的商业化表现更好——收入规模更大、亏损压力较小。值得注意的是,地平线2023年亏损收窄,主要因为“其他亏损净额”从2.38亿元大幅降至0.33亿元。公司称,这部分变动是由外汇亏损净额减少所致。

单位:亿元

单位:亿元

究其背后亏损原因,主要由于行业处于商业化初期,尚未形成规模效应。

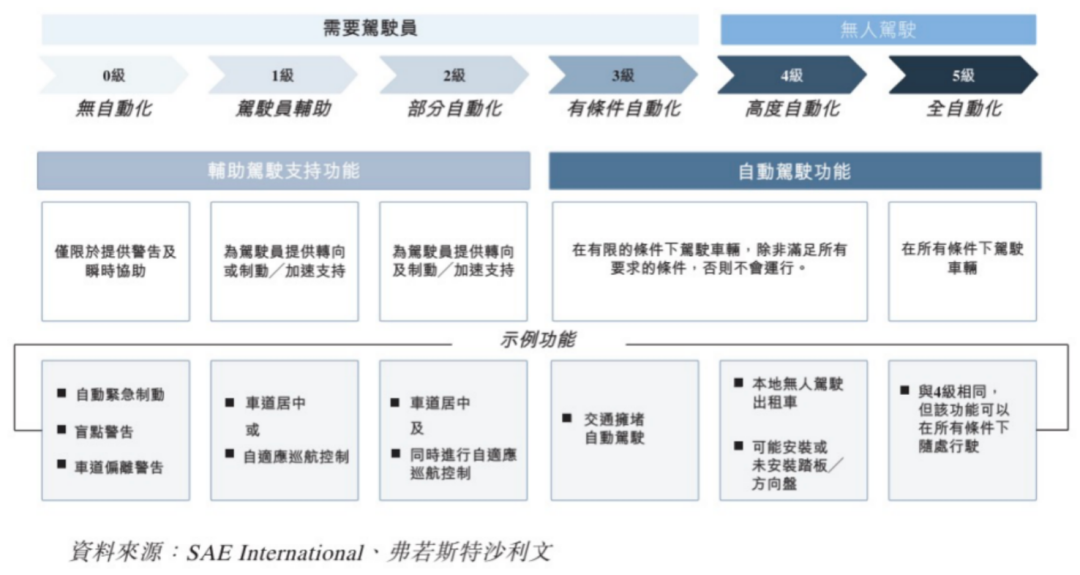

按照人为干预程度和驾驶场景范围,自动驾驶技术一般分为L0-L5六个级别——支持L1-L2(包括L2+)级系统是高级驾驶辅助系统(ADAS),支持L3-L5级为自动驾驶系统(ADS)。其中,L3属于“有条件自动驾驶”,需要人员参与。当前,自动驾驶技术正向L2+阶段发展,距离真正意义的自动驾驶仍有较长路程。

L0-L5级自动驾驶

不过长期来看,自动驾驶趋势并未改变,黑芝麻智能、地平线主攻的L2和L3级市场空间巨大。“虽然整车市场增长有限,但汽车智能化与电动化趋势明确,成为未来半导体市场重要驱动力。”IDC在近期报告中指出。

因此,黑芝麻智能和地平线的研发支出仍将继续。而短期内,两家企业都无法走出亏损泥潭。截至2023年12月31日,黑芝麻智能的现金及现金等价物为12.98亿元,仅可维持15个月的运营。地平线现金流压力较小,截至2023年12月31日为113.6亿元。

黑芝麻智能称,本次IPO筹集的资金,约80%用于未来五年研发,约10%用于提高商业化能力,约10%用于营运资金及一般公司用途,尤其采购SoC量产存货。地平线则表示,未来,公司将继续优化研发、销售以及行政职能。

技术壁垒尚未形成

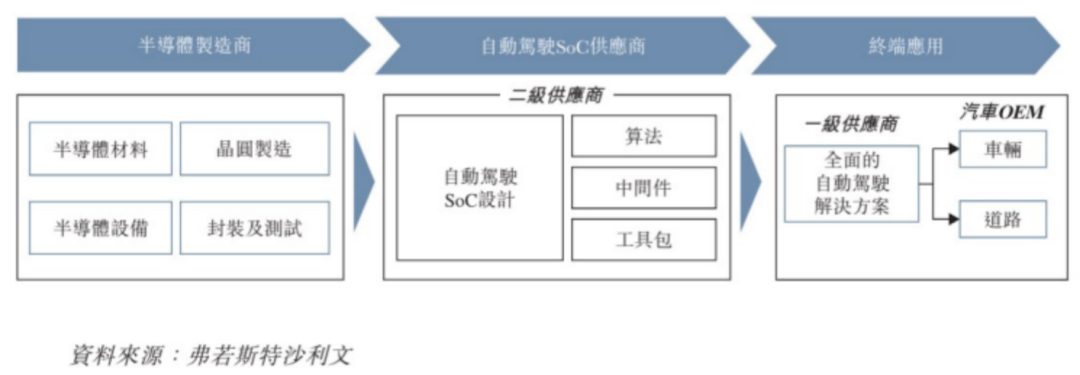

外部因素之外,当前黑芝麻智能和地平线的产品能力还无法支撑足够的话语权——不仅要依赖台积电(TSM.N)半导体制造封装,还要权衡下游Tier 1(一级供应商)和OEM(原始设备制造商)的利益。

“车规级SoC的量产和应用需要多种关键能力,涉及芯片算力、合作生态、软件性能、质量控制等。”IDC亚太区研究总监郭俊丽告诉《巴伦周刊》中文版,例如在算力上,车规级SoC需要强大的处理能力,完成ADAS、ADS、信息娱乐系统等复杂任务。

目前,黑芝麻智能华山系列最高算力达到106+ TOPS(处理器运算能力单位),预计年内上市的A2000算力可达250+TOPS——低于地平线征程6系列(560TOPS),约等于英伟达(NVDA.O)2019年公布、2022年量产的Orin芯片(254TOPS)。

在生态方面,截至2023年12月31日,A1000系列SoC出货量超过15.2万片,客户增至85名,与超过49个汽车品牌及Tier 1合作。地平线统计口径有所区别,截至2023年12月31日累计交付处理硬件500万以上,解决方案搭载在超过230款车型上。

“建立强大的合作生态系统,包括与OEM、Tier 1、软件开发商、传感器供应商合作,是确保SoC成功应用的关键。”郭俊丽表示。

此外,郭俊丽提到,车规级SoC需要支持实时操作系统,或者适用于汽车的操作系统,以保证系统的实时性和可靠性。同时,SoC还应当支持、优化各种AI和机器学习框架,例如TensorFlow、PyTorch、Caffe等。

今年初,科技市场独立分析机构Canalys对中国ADAS SoC厂商进行了评估。其中,黑芝麻智能归于Scalers(攀登者),是吸引生态伙伴合作的潜在“新星”厂商;地平线被划为Champions(领军者),在技术路径规划与执行、供应链管理、服务能力规划与建设方等方面表现较好。

作为“新星”厂商,黑芝麻智能需要做出一些让步。招股书称,2023年,SoC解决方案毛利率从上年32.7%降至23.7%,是因为初期产生成本较高的半导体封装和测试服务。而为了维护与大客户吉利集团的长期合作关系,订单定价低于成本。

2021-2023年,前五大客户收入占黑芝麻智能当期收入的77.7%、75.4%和47.7%,其中最大客户收入占比为40.7%、43.5%和15.2%。期内,基于SoC解决方案的客户留存率为0%、60%、37%;基于算法解决方案的客户留存率为50%、33%、29%。

也就是说,客户的集中度和留存率均出现下滑。“我们大部分收入依赖数量有限的客户,失去一名或多名主要客户或销售额大幅度减少,将会对业务、经营业绩及财务状况造成不利影响。”黑芝麻智能坦言。

寻求差异化路径

谈及盈利路径,黑芝麻智能和地平线都将“扩大规模”放在核心地位——这也是制造业规模效应的底层逻辑——通过大量生产来降低成本、提高效率和改进技术。

然而,实现这一愿景并非易事,特别是在众多国内外企业联合“夹击”下——包括英伟达、高通(QCOM.O)、Mobileye(MBLY.O)、华为海思等芯片厂商,以及特斯拉(TSLA.O)、“蔚小理”等整车制造商。

据华福证券估算,2023年,全球有较大出货量的中高算力(30+TOPS)SoC仅有英伟达Orin系列/Xavier系列、特斯拉FSD(HW3.0/4.0)、地平线征程5系列,以及华为昇腾610系列——四家公司占据98%以上市场份额。

在中国市场,黑芝麻智能基于50+ TOPS算力统计,表示公司处于2023年高算力自动驾驶SoC出货量第三,但市场份额仅有7.2%。招股书称,排名第一企业市占率达到72.5%,第二市占率为14%。从介绍来看,前两名企业分别为英伟达和地平线。

相较地平线,黑芝麻智能的规模化需求更为紧迫。对此,公司将目光瞄向舱驾一体。2023年4月,武当系列C1200跨域芯片发布,从核心自动驾驶功能扩展至复杂的智能化功能——用一颗芯片替代四颗芯片,实现智驾、座舱、车身、网关四域融合。

目前,英伟达DRIVE Thor、高通Snapdragon Ride是舱驾一体的头部玩家,芯片功能强大但价格较高。相比之下,C1200系列在参数“够用”的前提下提供了全面配置,面向追求极致性价比的中低端车型,预计于2025年量产。

黑芝麻智能芯片和架构副总裁何铁军认为,跨域融合路线正向着One-Chip(单芯片)持续推进,对于以L2、L2+为主的中低端舱驾融合实际意义更大。未来,高端车型可采用算力更高的英伟达芯片,主流车型则可选择C1200系列。

这一转变源自新能源市场需求调整——此前,200+TOPS算力多搭载于30万元以上车型;如今,20万级车型也开始采用同级别算力,例如小鹏G6(起售价19.99万元)、智己LS6(起售价21.99万元)。对车企而言,C1200芯片是一种结构性降本的选择。

据麦肯锡调查,成本因素(节省知识产权和封装成本)是半导体从业者采用融合芯片的首要因素,占比为57%。郭俊丽解释道,随着智能车型价位下探,车企需要集成更多的功能,从而降低单一功能模块成本和整车成本。

不过,制造融合芯片的过程并不轻松。麦肯锡称,采用融合SoC的三大挑战主要是确保不受干扰(33%)、处理OEM和Tier 1 开发部门要求(25%)、解决ADAS/ADS冗余要求(19%)。黑芝麻智能能否借此实现突围,还要等待C1200系列的量产检验。

乐观的一面是,公司在芯片生产中已经具备一定先发优势。“芯片从研发到布局通常需要1年半到3年时间——包括设计、验证、制造和测试等阶段。”郭俊丽指出。

中国市场的利好因素

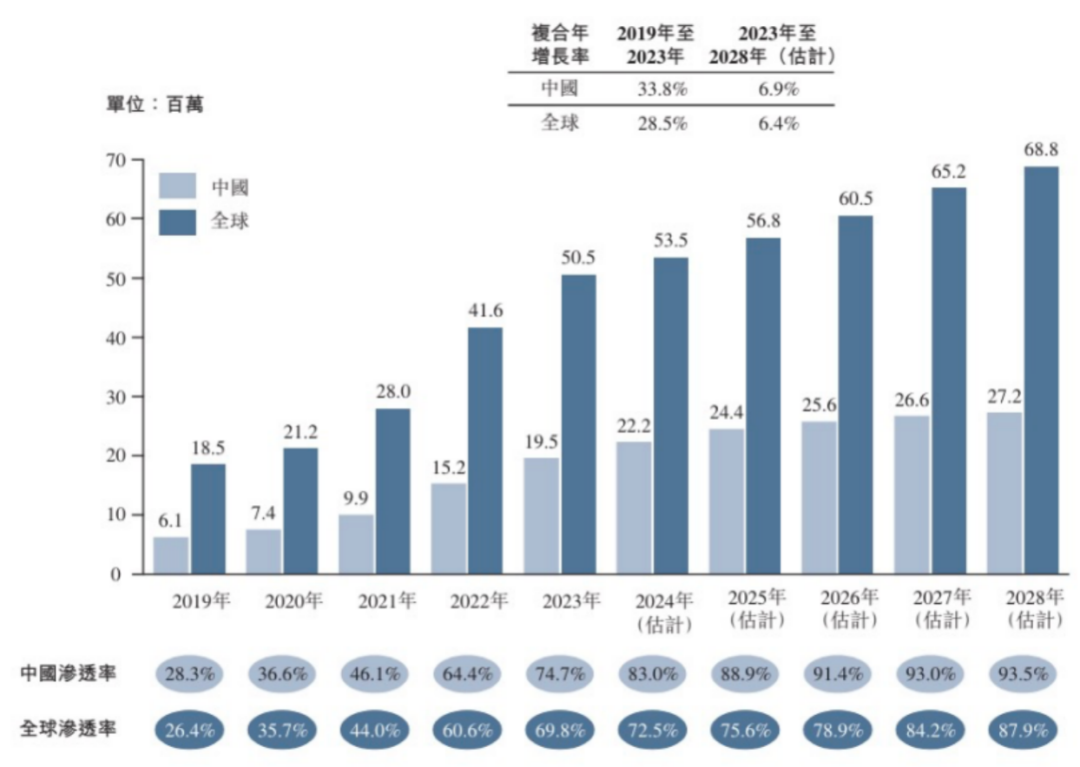

在多家机构预测中,中国市场都被看作自动驾驶的领跑者。黑芝麻智能招股书援引弗若斯特沙利文数据称,2028年,全球自动驾驶乘用车销量将达6880万辆,渗透率为87.9%。其中,中国市场销量将达2720万辆,渗透率93.5%——高于全球均值。

全球及中国自动驾驶乘用车销量趋势

聚焦智驾芯片市场,根据弗若斯特沙利文资料,中国ADAS汽车销售处于快速增长阶段,预计2028年,ADAS SoC的市场规模将达496亿元,2023-2028年复合年增长率28.6%——同样超过全球市场均值(27.5%)。

全球及中国ADAS应用自动驾驶SoC市场规模趋势

以上预测数据与政策扶持密不可分。“中国政府一直大力支持自动驾驶技术发展。” Counterpoint研究分析师王少晨表示,中国各地已经发放多张L3级测试牌照,有利于各级参与者。Counterpoint预计,到2028年,L3级乘用车出货量市占率将达10%。

6月4日,工信部等四部门发布中国首批由9个汽车生产企业、9个使用主体组成的联合体,计划在北京、上海、广州等7个城市展开智能网联汽车准入和上路通行试点——意味着L3自动驾驶技术正逐步实现落地。

绝对量增长的同时,在美国《芯片与科学法》(CHIPS and Science Act)等法案压力下,高端替代成为行业大势,助推国产芯片厂商抢占市场份额。

此外,黑芝麻智能招股书称,因为地理位置相近,国内公司能以更高效方式应对最新市场需求及客户需求,国内自动驾驶SoC供应商有望在中国市场更受中国OEM青睞。

在现阶段及未来一段时期,算力不足、竞争激烈仍是中国芯片厂商面临的共同困境。但郭俊丽认为,随着技术不断发展和市场需求变化,一些新兴公司可能会通过创新技术、灵活的生产流程、生态合作获得相对竞争优势。

当然,上述过程需要时间和资金的投入。如果顺利上市,黑芝麻智能和地平线就有机会提升技术能力,进一步拓展市场空间。

上市不是结束,而是新的开始。去年底登陆港交所的知行汽车科技(1274.HK),当前市值(161亿港元)约12倍2023年收入(13亿港元)——远低于黑芝麻智能估值倍数(约48倍)和地平线估值倍数(约39倍),这将影响两家企业的IPO定价。

从2015年热钱涌动,到2024年集体IPO,智驾产业正在不断提速,国产厂商也在悄然崛起。这场SoC芯片竞赛中,已经成为参与者的黑芝麻智能和地平线,未来还要对长期投入和短期价值进行更为全面的考量,谁能成为第一个IPO撞线的赢家?